Zehn günstig bewertete zyklische und defensive Qualitätsaktien

Das aktuelle Marktumfeld legt laut UBS ein Gleichgewicht beim Investieren zwischen zyklischen und defensiven Aktien nahe. Aufbauend auf dieser Annahme hat die Schweizer Privatbank unter Verwendung von Crowding-Daten, Qualitäts-Scores, Volatilitätsdaten und Analystenempfehlungen, nach zyklischen und defensiven Qualitätsaktien mit Extremwerten bei der Bewertung und der Positionierung gesucht. Der Börsenwerte-Verlags-Blog berichtet und nennt die Namen der so ermittelten zehn europäischen Aktienfavoriten.

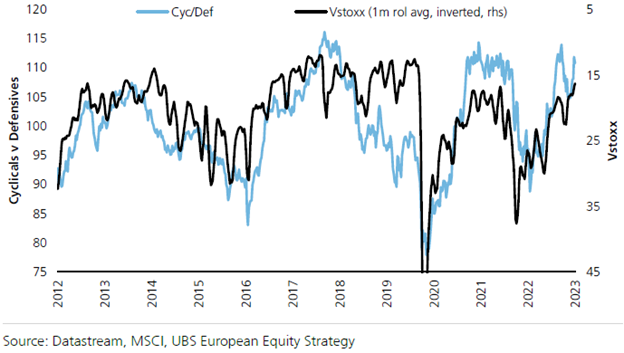

Die Volatilität der Fundamentaldaten und der Aktienkurse ist bei zyklischen Werten höher als bei defensiven Werten. Selbst wenn sich der Konjunkturzyklus nicht schnell ändert, können sich Änderungen der Volatilität auf die Bewertung auswirken, die Anleger für einige Aktien zu zahlen bereit sind, schreibt die UBS in einer aktuellen Studie.

In letzter Zeit ist die Volatilität weiter zurückgegangen und hat den niedrigsten Stand seit dem Covid-Ausbruch im Jahr 2020 erreicht, so die Schweizer Großbank. Infolgedessen wurde die stark defensive Positionierung der pessimistischen Anleger in Frage gestellt - wie von der UBS erwartet, haben viele zyklische Werte zuletzt eine Outperformance erzielt.

Zykliker reagieren weiterhin positiv auf eine geringere Volatilität

In einem früheren Bericht hoben die Analysten hervor, dass sich die Auftragseingangskomponente der Einkausmansgerindizes im Mai abgeschwächt hat - nicht nur im verarbeitenden Gewerbe, sondern auch im Dienstleistungssektor. Das hauseiegene Rahmenwerk des Schweizer Instituts deutet im Moment noch auf anhaltende Divergenzen hin, aber wenn diese Schwäche bei den Auftragseingängen mehr als nur ein Ausrutscher ist, könnte eine leicht erhöhte Korrelation zu einer leicht erhöhten Aktienvolatilität führen, so das Urteil.

Für die USA deutet die Makro- -Prognose der Volatilität darauf hin, dass wir für den Rest des Jahres mit einer moderat höheren (aber nicht hohen) Volatilität rechnen sollten. Dies erwartet man auch in Europa, sobald die Korrelationen steigen.

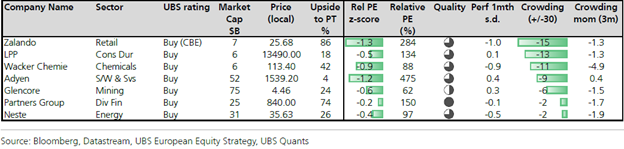

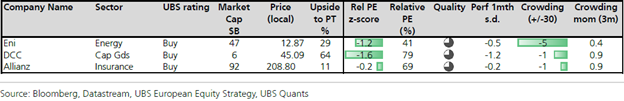

„Regime Flux“ ist der UBS-Begriff für eine Periode des Oszillierens zwischen Abschwung- und Aufschwung-Frühindikatoren. Ein solcher Regime-Flux legt ein Gleichgewicht beim Investieren zwischen zyklischen und defensiven Akien nahe. Aufbauend auf dieser Annahme hat die UBS unter Verwendung von Crowding-Daten, Qualitäts-Scores, Volatilitätsdaten und Analystenempfehlungen, nach zyklischen und defensiven Qualitätsaktien mit Extremwerten bei der Bewertung und der Positionierung gesucht. Die beiden nachfolgenden Tabellen zeigen die so ermittelten Werte.

Sieben günstige zyklische Qualitätsaktien

Drei günstige defensive Qualitätsaktien

Gratis Musterexemplar!

Bestellen Sie jetzt Ihr Musterexemplar - kostenlos und unverbindlich.