Wasser als Performance-Bringer: Die Top-Wasser-Aktienfonds im Check

Am Weltwassertag dem 22. März rückte das lebenswichtige Gut ins Rampenlicht. Doch Wasser ist nicht nur zum Überleben von entscheidender Bedeutung, sondern auch für Anleger bietet es vielversprechende Chancen. Erfahren Sie, welche der 20 verfügbaren Wasser-Aktienfonds laut Scope die besten Performer sind.

Am 22. März war Weltwassertag. Er stand dieses Jahr unter dem Motto „Wasser für den Frieden“. Wasser ist für unser Überleben und für alle privaten und öffentlichen Bereiche essenziell, schreibt dazu Scope. Der Klimawandel, das Bevölkerungswachstum und der globale wirtschaftliche und gesellschaftliche Wandel beeinflussen die Verfügbarkeit und die Qualität des Wassers immer stärker, so der Anbieter von unabhängigen Ratings, Research und Risikoanalysen aller Anlageklassen.

Öffentliche Bemühungen und Finanzierungen allein reichen aber nicht aus, um sauberes Wasser und Sanitärversorgung – das 6. Nachhaltigkeitsziel der Vereinten Nationen – für die Weltbevölkerung zur Verfügung zu stellen. 2022 hatten nicht einmal 73% der Menschen Zugang zu sicherem Wasser und nur 57% Zugang zu sicheren sanitären Einrichtungen, heißt es in der zitierten Studie weiter.

Scope erwartet vor dem Hintergrund der wachsenden Weltbevölkerung und der zunehmenden Verknappung von Süßwasser einen steigenden Bedarf im Bereich der Wasserversorgung. Der „Aufruf zum Handeln“, der den 17 Nachhaltigkeitszielen der Vereinten Nationen zugrunde liegt, richtet sich im Unterschied zu den meisten UN-Initiativen nicht nur an die Regierungen oder nicht-staatliche Organisationen, sondern an die gesamte Gesellschaft. Für Anleger bieten sich hier In-vestitionsmöglichkeiten in Form spezieller Themenfonds.

Fondsuniversum - 20 Wasser-Aktienfonds stehen zur Auswahl

Anlegern, die in das Thema Wasser investieren möchten, stehen in Deutschland derzeit 20 Investmentfonds zur Verfügung. Scope fasst sie in der Peergroup „Aktien Wasser“ zusammen. Die Fonds dieser Peergroup müssen überwiegend in Unternehmen des Wassersektors investiert sein. Dazu gehören Unternehmen, die Technologien, Produkte oder Dienstleistungen mit Bezug zur Wert-schöpfungskette Wasser anbieten.

Die Fonds investieren weltweit und breit diversifiziert in Unternehmen wie:

Xylem: Ein Anbieter von Ausrüstungen und Dienstleistungen im Bereich Wasser- und Abwasser-technologien mit einem breiten Portfolio an Produkten und Dienstleistungen für den gesamten Wasserkreislauf, von der Sammlung, Verteilung und Nutzung bis zur Rückführung des Wassers in die Umwelt.

Veolia Wasser: Ein weltweit führender Umweltdienstleister aus Frankreich, der eine umfassende Palette an Lösungen für den ökologischen Wandel in den Bereichen Wasser-, Abfall- und Ener-giemanagement auf fünf Kontinenten anbietet. Mit seinen drei komplementären Kerngeschäftsfel-dern trägt Veolia dazu bei, den Zugang zu Ressourcen zu verbessern, die verfügbaren Ressourcen zu schützen und Ressourcen zu erneuern. Veolia ist international aufgestellt und erzielt den Großteil des Umsatzes mit Kunden außerhalb Frankreichs.

American Water Works: Der größte und geographisch diversifizierteste Investor in den Bereichen Wasserversorgung und Abwasser der USA.

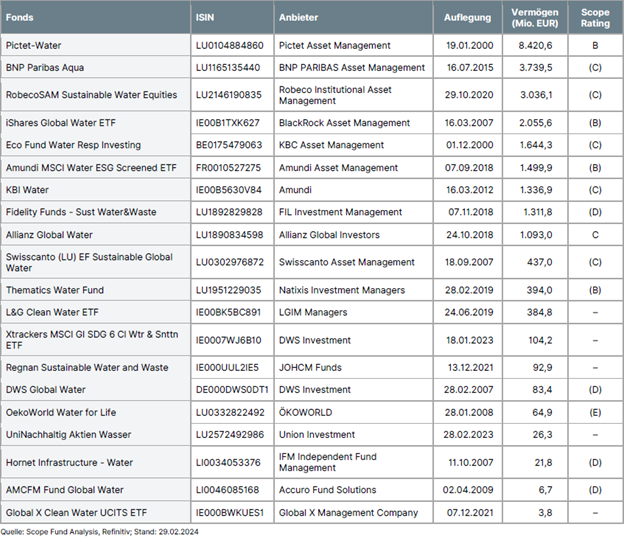

Verwaltetes Vermögen - Bereits mehr als 25 Mrd. Euro in Wasserfonds investiert

Die Fonds der Scope Peergroup „Aktien Wasser“ verwalten per Ende Februar 2024 rund 25,8 Mrd. Euro. Die Vergleichsgruppe wird von aktiv gemanagten Produkten dominiert: 84% (21,7 Mrd. Euro) des verwalteten Vermögens entfallen auf 15 aktiv gemanagte Fonds, während fünf ETFs einen Anteil von 16% (4,0 Mrd. Euro) ausmachen. Vor fünf Jahren, per Ende Februar 2019, lag das Vermögen der Wasserfonds bei 10,4 Mrd. Euro. Dies bedeutet eine Zunahme um 15,4 Mrd. Euro bzw. etwa 150%.

Mit einem Volumen von rund 8,4 Mrd. Euro per Ende Februar 2024 ist der Pictet-Water der mit Abstand größte Wasserfonds. Das vom Schweizer Asset Manager Pictet bereits im Jahr 2000 aufgelegte Produkt ist gleichzeitig der älteste Fonds dieser Peergroup. Aktuell befindet er sich im Soft-Close. Nächstgrößere Fonds sind der BNP Paribas Aqua, der im Juli 2015 von BNP Paribas Asset Management auf den Markt gebracht wurde und rund 3,8 Mrd. Euro verwaltet, und der RobecoSAM Sustainable Water Equities mit einem Volumen von 3,0 Mrd. Euro, der seit 2020 für Anleger investierbar ist.

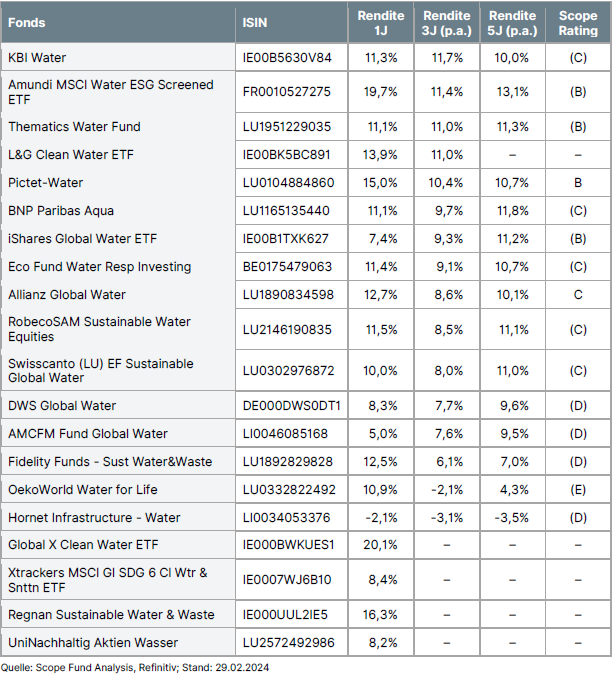

Rendite der Fonds der Peergroup „Aktien Wasser“, sortiert nach Rendite 3 Jahre

Rendite-Spektrum - Peergroup-Rendite über fünf Jahre bei knapp 10% p.a.

Wasseraktienfonds erzielten in der Vergangenheit solide Renditen. Die Performance-Aussichten in diesem Segment sind laut Scope langfristig weiterhin positiv. Um dem steigenden Bedarf im Bereich der Wasserversorgung zu begegnen, wird auf die Expertise von Unternehmen aus dem Privatsektor nicht verzichtet werden können, um effektiv die notwendigen Kapazitäten zur Verfügung stellen zu können.

Ende Februar 2024 beträgt die durchschnittliche Rendite auf Dreijahressicht der 16 Fonds mit aus-reichender Historie 7,8% p.a. nach Kosten. Das Spektrum reicht von -3,1% p.a. (Hornet Infrastructure - Water) bis 11,7% p.a. (KBI Water). Damit war das beste Produkt ein aktiver Fonds. Die Scope Benchmark für die Peergroup Aktien Wasser, der MSCI World Index, stieg in dieser Zeit um 13,4% p.a.

Über einen Track Record von mindestens fünf Jahren verfügen 13 der 20 Wasserfonds. Die Per-formance über fünf Jahre liegt bei durchschnittlich 9,7% p.a. nach Kosten. Die Bandbreite reicht hier von -3,5% p.a. (Hornet Infrastructure - Water) bis 13,1% p.a. (Amundi MSCI Water ESG Scree-ned UCITS ETF). Das beste aktive Produkt erwirtschaftete nach Kosten ein Plus von 11,8% p.a. (BNP Paribas Aqua).

Bei der Rendite über ein Jahr ragten eines der jüngeren (Global X Clean Water ETF) und eines der älteren (Amundi MSCI Water ESG Screened ETF) passiven Produkte mit 20,1% und 19,7% hervor.

Fonds der Peergroup „Aktien Wasser“

Risiko-Spektrum - Schwankungsbreiten relativ homogen

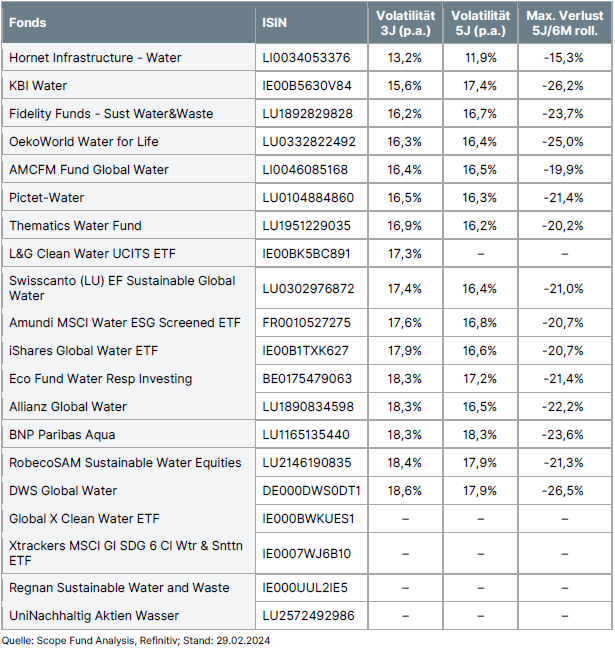

Das Risiko (Volatilität), das die Manager von aktiven Wasserfonds eingehen, ist mit dem von ETFs vergleichbar: Im Durchschnitt bewegt sich die Volatilität auf Sicht von drei und fünf Jahren auf dem gleichen Niveau. Im Durchschnitt lag die Volatilität der Peergroup bei 16,4% p.a.

Die Schwankungsbreiten über drei Jahre fallen recht homogen aus und liegen fast alle in einer Bandbreite von 15,6% bis 18,6% p.a. Der MSCI World Index zeigte eine Volatilität von 13,4% p.a. und war damit etwas weniger riskant als die Wasserfonds. Eine niedrigere Volatilität weist nur der Hornet Infrastructure - Water Fund auf (13,2% p.a.). Er investiert in globale Unternehmen, die im Bereich Infrastruktur mit Fokus auf den Sektor Wasser tätig sind. Die niedrigere Volatilität geht bei diesem Fonds mit einer negativen Performance auf Ein- Drei- und auch Fünfjahressicht einher.

Die Betrachtung über einen längeren Zeitraum von fünf Jahren vermittelt ein ähnliches Bild: Die Schwankungsbreiten der Fonds, ob aktiv oder passiv, fallen recht homogen aus. So lag die Vola-tilität in der Regel zwischen 16,2% und 18,3% p.a. und damit auch im Fünfjahreszeitraum oberhalb der Volatilität des MSCI World Index von 15,5% p.a. Erneut weist wieder nur der Hornet Infrastructure - Water Fund eine niedrigere Volatilität auf (11,9% p.a.).

Der maximale Drawdown über sechs Monate rollierend bewegt sich gemäß den Angaben von Scope im Betrachtungszeitraum von fünf Jahren bei den meisten Wasserfonds in einer Bandbreite von -19,9% bis -26,5%. Erneut liegt nur der Hornet Infrastructure - Water Fund mit -15,3% weit unterhalb der anderen Peergroup- Fonds und des MSCI World Index, der einen maximalen Verlust von -19,8% zeigte.

Risikokennzahlen, sortiert nach Volatilität 3 Jahre

Gratis Musterexemplar!

Bestellen Sie jetzt Ihr Musterexemplar - kostenlos und unverbindlich.