Warum der Goldpreis basierend auf historischen Daten bei einer Rezession ein guter Zufluchtsort zu sein verspricht

Momentan plagen viele Anleger wieder einmal Konjunkturängste. Die bange Frage lautet, ob es zu einer Rezession in den USA kommt. Unser Blogbeitrag zeigt, dass laut Canaccord Genuity historischen Daten zufolge Gold seinem Ruf als Hort der Sicherheit bei einer harten Landung zumindest im Schnitt gerecht wurde. Schlecht schnitt dagegen in solchen Perioden der S&P 500 Index ab.

Gold genießt bei vielen Marktteilnehmern den Ruf als ein sicherer Hafen. Inne hat das gelbe Edelmetall diese Rolle aufgrund seiner historischen Rolle als Wertspeicher und als Absicherung gegen wirtschaftliche und politische Unsicherheit. Im Gegensatz zu Währungen oder anderen Vermögenswerten behält Gold seinen Wert relativ stabil und hat im Laufe der Geschichte Krisenzeiten wie Kriege, Inflation und politische Turbulenzen überstanden.

Gold hat auch eine begrenzte Verfügbarkeit und wird nur langsam und aufwendig abgebaut, was seine Knappheit und seinen Wert erhöht. Außerdem wird es von vielen Regierungen als Reservewährung gehalten, was das Vertrauen in Gold als Wertspeicher stärkt.

In Zeiten von wirtschaftlicher oder politischer Instabilität neigen Investoren und Zentralbanken dazu, vermehrt in Gold zu investieren, um ihr Vermögen zu schützen und sich vor möglichen Risiken abzusichern. Aufgrund dieser Eigenschaften hat Gold im Laufe der Zeit den Ruf als sicherer Hafen erlangt.

Das aktuelle Umfeld sorgt dafür, dass sich Gold wieder einmal in der nachgesagten Rolle beweisen muss. Denn Krisen, Probleme und Herausforderungen gibt es derzeit gleich mehrfach. Verwiesen sei nur auf den Ukraine-Krieg, die Spannungen um Taiwan, die hohe Inflation, die massive Zinstrendwende nach oben, die dadurch mit ausgelöste jüngste Bankenkrise sowie die damit ebenfalls einhergehenden Ängste vor einer Konjunkturflaute.

Passend dazu hat der Goldpreis zuletzt einen Angriffsversuch auf das bisherige Rekordhoch gestartet. So gesehen scheint das mit dem Status als Hort der Sicherheit wirklich zu funktionieren. Aber speziell auch an den Finanzmärkten ist es stets empfehlenswert, althergebrachte Thesen immer wieder einmal auf ihre Stichhaltigkeit hin zu überprüfen.

Das tun wir in diesem Beitrag auch mit Blick auf die dem Gold zugewiesene Stellung als ein sicherer Zufluchtsort. Dabei greifen wir auf Berechnungen von Canaccord Genuity zurück, bei denen dieser Finanzdienstleister nachgerechnet hat, wie sich der Goldpreis in der Vergangenheit in Zeiten einer Rezession in den USA geschlagen hat. Zudem haben sich die dortigen Analysten auch angesehen, was gleichzeitig am Aktienmarkt mit dem S&P 500 Index passiert ist.

Im Falle einer harten konjunkturellen Landung war Gold historisch gesehen eine gute Wette

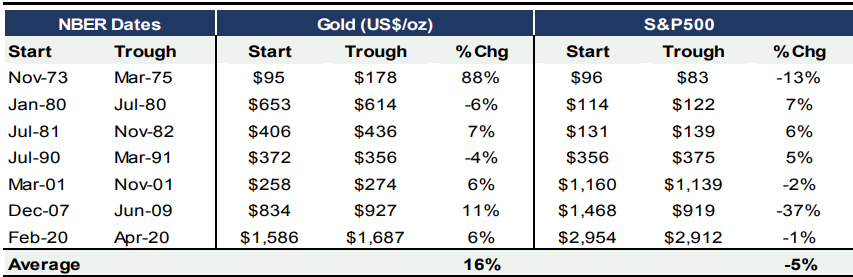

Das Ergebnis ist der unten abgebildeten Tabelle zu entnehmen. Ein Blick darauf zeigt, dass der Goldpreis in den vergangenen sieben Rezessionen seit 1973 im Durchschnitt um 16% gestiegen ist. Dagegen ist der S&P 500 Index gleichzeitig im Schnitt um 5% gefallen.

Entwicklung von Goldpreis und S&P 500 Aktienindex während US-Rezessionen

Anknüpfend an dieses Resultat gibt Canaccord Genuity in der zitierten Studie auch noch die folgende Prognose ab: „Im Falle einer aktuellen Rezession, die immer wahrscheinlicher wird (der Rezessionsindikator der New Yorker Fed liegt auf einem Niveau, das mit früheren Rezessionen assoziiert wird / stark invertierte Renditekurven - historisch gesehen ein starker Indikator für eine Rezession), würde die Fed die Zinssenkungen wahrscheinlich beschleunigen, was unserer Ansicht nach zu einer weiteren Aufwertung des Goldpreises führen würde.“

Für den Hintergrund: Zinssenkungen können den Goldpreis theoretisch stützen, da sie die Opportunitätskosten für den Besitz von Gold reduzieren. Opportunitätskosten beziehen sich auf den Verlust, den man in Kauf nehmen muss, wenn man sich für eine bestimmte Option entscheidet und damit eine andere Option aufgibt.

Wenn beispielsweise die Zinssätze auf Bargeld oder Anleihen sinken, reduziert sich der potenzielle Ertrag, den man aus diesen Anlagen erzielen kann. In diesem Fall kann es für Investoren attraktiver sein, in Gold zu investieren, das keine Zinsen oder Dividenden zahlt, aber als sichere Anlage betrachtet wird.

Zusätzlich dazu können Zinssenkungen auch ein Signal für wirtschaftliche Unsicherheit und Volatilität sein, was dazu führen kann, dass Investoren sich vermehrt in Gold engagieren, um ihr Vermögen zu schützen. Dies kann die Nachfrage nach Gold erhöhen und somit den Goldpreis stützen.

Es ist jedoch wichtig zu beachten, dass viele Faktoren den Goldpreis beeinflussen können, und dass die Beziehung zwischen Zinssätzen und Goldpreisen nicht immer einfach und vorhersehbar ist.

Wir sind sehr gespannt, wie die Sache dieses Mal ausgeht, zumal ein erneuter Blick auf die obige Tabelle auch zeigt, dass die Performance-Ergebnisse von Gold und S&P 500 Index teilweise sehr unterschiedlich ausgefallen sind.

Übrigens: Mehr zu dem Thema Gold und Goldaktien findet sich auch in der aktuellen Ausgabe 46-23 unserer Verlagspublikation Money Mail. Wobei wir darin auch aufzeigen, wie die Kurse von Goldaktien in der Vergangenheit mit dem Kräfteverhältnis zwischen Energie- und Technologie-Aktien zusammenhingen.

Gratis Musterexemplar!

Bestellen Sie jetzt Ihr Musterexemplar - kostenlos und unverbindlich.