Ernüchternde Bilanz: Der ATX performt seit 2018 wie ein Schwellenland

Die Wertentwicklung bei österreichischen Aktien fällt für die vergangenen fünf Jahre ähnlich dürftig aus wie an den Schwllenländerbörsen. Und ob Besserung in Sicht ist, erscheint zumindest fraglich zu sein. Denn bei der Matrix mit den auf die Börsen wirkenden Einflussfaktoren schneidet der ATX verglichen mit dem MSCI Emerging Markets Index derzeit sogar schlechter ab. Der Börsenwerte Verlags-Blog berichtet.

Am österreichischen Aktienmarkt läuft es in diesem Jahr bekanntlich nicht rund. Nach einem zunächst noch starken Jahresauftakt hat sich zuletzt Tristesse breit gemacht. Ablesen lässt sich das am ATX, ist dieser doch von März ausgehend von einem da noch markierten Jahreshoch von 3.557 Punkten bis zum 25. Oktober auf 3.025 Punkte abgerutscht.

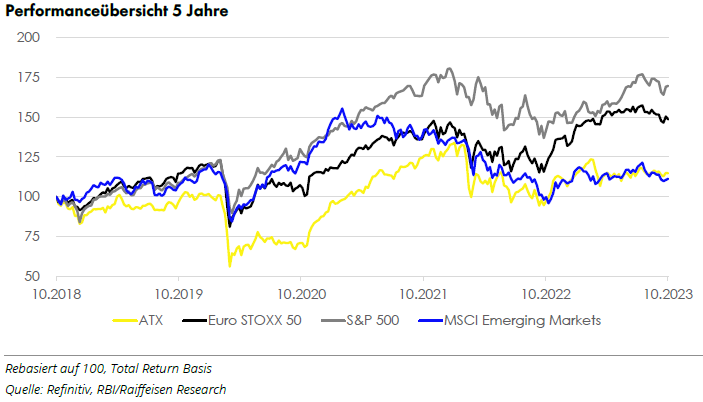

Dadurch weist der österreichische Aktienleitindex neuerdings für dieses Jahr ein Minus auf. Das ist ernüchternd, wobei aber leider auch die in den vergangenen Jahren erzielte Performance zu wünschen übrig lässt. Wenig schmeichelhaft fällt beispielsweise ein Performancevergleich aus, der in einer aktuellen Publikation von Raiffeisen Research abgebildet ist.

Dieser vergleicht die Wertentwicklung von S&P 500, Euro Stoxx 50, MSCI Emerging Markets Index und ATX in den vergangenen fünf Jahren. Und wie sich dabei zeigt, haben in diesem Zeitraum der S&P 500 und der Euro Stoxx 50 überzeugend abgeschnitten, während die Bilanzen von MSCI Emerging Markets Index und ATX zu wünschen übrig lassen.

Auffällig ist, dass sich die Performance von ATX und MSCI Emerging Markets seit Oktober 2018 praktisch decken. Das führt zu der provokanten Frage, warum sich die Kursentwicklung am Schottenring jener in den Emerging Market angepasst zu haben scheinen.

Denn das ist ein wenig schmeichelhaftes Ergebnis, wenn man sich die Schwellenländer-Definition des Kompetenzzentrums für Emerging Markets & Mittel- und Osteuropa durchliest. Demnach ist es diese Länder zwar tyisch, dass sie sich in einem umfassenden Wandlungsprozess befinden und zwar von einem Entwicklungsland zu einem entwickelten Land (Developed/Advanced Economy) befinden. Schwellenländer zeichnen sich durch eine hohe Wachstumsdynamik, fortschreitende Industrialisierung und zunehmende Integration in die Weltwirtschaft aus. Vielfach werden noch hohe Bevölkerungszahlen und –wachstum und ein geringer, aber schnell steigender Lebensstandard hervorgehoben.

Gleichzeitig weisen diese Länder jedoch eine schwach ausgeprägt Infrastruktur auf, sowohl was die technische, soziale als auch die institutionelle Seite betrifft. Die Lücken in der technischen Infrastruktur betreffen Verkehrssysteme, Energieversorgung, Telekommunikationsnetze und das Finanz- und Bankensystem. Die soziale Infrastruktur umfasst das Bildungs-, Gesundheitssystem, soziale Sicherungssysteme und die öffentliche Sicherheit.

Schwächen im institutionellen System zeigen sich in einem im Vergleich zu Industrieländern weniger entwickelten Politik-, Verwaltungs- und Rechtssystem, die das problemlose Funktionieren von Produkt-, Arbeits- und Kapitalmärkten sicherstellen. Der eingeschlagene Aufhol- und Modernisierungsprozess und der damit einhergehende Wandel in allen Bereichen der Gesellschaft schaffen somit einerseits ein enormes Marktpotential für lokale und ausländische Unternehmen. Aber auch Risiken, die sich aus dem Fehlen infrastruktureller Voraussetzungen und dem institutionellen Wandel ergeben.

Die Konjunktur in Ostmitteleuropa ist etwas außer Tritt geraten

Vielleicht hat der unter dem Strich zuletzt zu konstatierende Gleichlauf des ATX mit dem MSCI Emerging Markets auch damit zu tun, dass österreichische Unternehmen nach dem Fall der Mauer stark in Osteuropa expandiert haben. Denn aktuell läuft es auch dort nicht unbedingt rund. Beispielsweie befinden sich laut DZ Bank die Länder des geografischen Ostmitteleuropas - gemeint sind damit Polen, Tschechien und Ungarn - seit dem russischen Angriffskrieg auf die Ukraine in einem besonderen Spannungsfeld - politisch, vor allem aber auch wirtschaftlich.

Anhaltend hohe Inflationsraten im zweistelligen Bereich, eine straffe geldpolitische Ausrichtung der nationalen Notenbanken, ein geringes Konsumentenvertrauen sowie eine schwache Binnen- und Exportnachfrage belasten die konjunkturelle Entwicklung maßgeblich. Von den hohen Wachstumsraten der letzten zehn Jahre wird in diesem und im nächsten Jahr wenig zu sehen sein, so das zitierte deutsche Kreditinstitut. Das klingt nicht gerade nach einem Wunschszenario aus Sicht von Unternehmen.

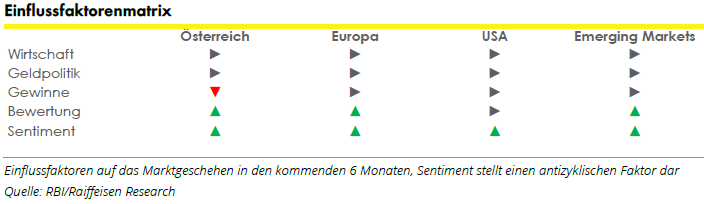

Mehr nachhaltige Kursdynamik beim ATX dürfte vor diesem Hintergrund erst dann wieder aufkommen, sobald sich die konjunkturelle Lage in Osteuropa sowie auch in Österreich selbst wieder aufzuhellen beginnt. Und natürlich wäre es wichtig, wenn es auch mit den Gewinnen der österreichischen Unternehmen wieder aufwärts gehen würde. Denn wie der nachfolgend abgebildenten Matrix mit den auf die Börsen wirkenden Einflussfaktoren zeigt, weist der Pfeil für die Firmenergebnisse in Österreich derzeit nach unten. In den Emerging Markets ist er dagegen seitwärts gerichtet. Und weil die anderen vier Parameter für ATX und Emerging Markets Index gleich ausfallen, steht der ATX in Sachen Börsen-Einflussfaktoren derzeit sogar schlechter als die Schwellenländer da. Damit bleibt aus Anlegersicht nur zu hoffen, dass die angestellten Vergleiche bald wieder vorteilhafter aus österreichischer Sicht ausfallen.

Gratis Musterexemplar!

Bestellen Sie jetzt Ihr Musterexemplar - kostenlos und unverbindlich.