Edelmetall-Rekordrausch: Warum die Historie für den Gold-Bullenmarkt spricht - plus die passenden Favoriten des Börsenwerte Verlags

Der Goldpreis steigt rasant und eilt von Rekord zu Rekord. In früheren, vergleichbaren Phasen ging es laut DZ Bank oft noch weiter nach oben. Zudem weist der aktuelle Höhenflug einzigartige Besonderheiten auf, die für eine Fortsetzung des Goldfiebers sprechen. Der Börsenwerte-Verlags-Blog erklärt die Zusammenhänge und benennt die redaktionsinternen Favoriten rund um das als sicherer Anlagehafen geltende gelbe Edelmetall.

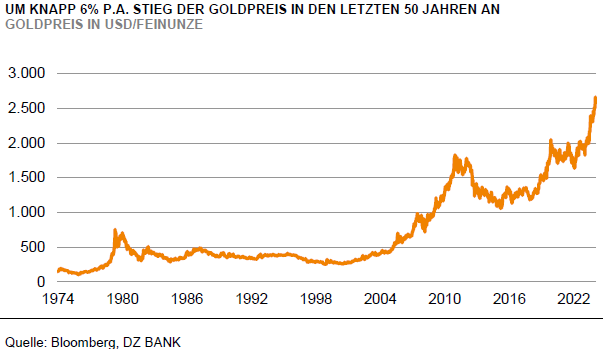

Das Jahr 2024 war bisher geprägt von einem (fast) beispiellosen Anstieg des Goldpreises und dem mehrfachen Übertreffen seines Allzeithochs. In der Zwölfmonatsbetrachtung verzeichnete der Preis für eine Feinunze des gelben Edelmetalls per Ende September einen Jahreszuwachs von knapp 40% – ein Anstieg, der deutlich über dem durchschnittlichen jährlichen Wachstum der letzten 50 Jahre von 6% liegt, schreibt die DZ Bank in einer am 18. Oktober veröffentlichten Studie. Das aktuelle Spotpreis-Rekordhoch stammt mit 2.721,65 Dollar je Feinunze ebenfalls vom 18. Oktober.

Viele Anleger stellen sich vor diesem Hintergrund die Frage, ob nach einem derart dynamischen Aufschwung überhaupt noch Luft nach oben ist oder die Rally möglicherweise schon bald ein Ende finden könnte. Um einer Antwort auf diese Frage näher zu kommen, hat die DZ Bank einen Blick auf die vergangenen 50 Jahre und ähnliche Episoden geworfen, wobei man drei dieser Phasen besonders genau begutachtet hat. Die Betrachtung der letzten 50 Jahre erscheint dem deutschen Kreditinstitut sinnvoll, da sich der Goldpreis bis Anfang der 1970er Jahre im Rahmen des Bretton-Woods-Systems zentralbankgesteuert in einer engen Bandbreite zwischen 35 Dollar und 50 Dollar bewegte.

Beispiellos? Goldpreis erlebte bereits mehrfach ähnliche Höhenflüge

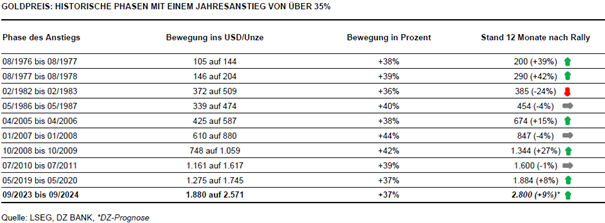

Während zahlreiche Goldanleger und Marktbeobachter das Jahr 2024 als „beispiellos“ einstufen, ist es nicht das erste Mal, dass der Preis des Goldes innerhalb eines Zwölfmonatszeitraums einen Anstieg um mehr als 35% verzeichnet. Abgesehen vom aktuellen Höhenflug des Edelmetalls gab es im letzten halben Jahrhundert neun weitere Phasen mit einer vergleichbaren Goldrally. Die ersten vier Aufschwungsphasen fanden in den 1970er und 1980er Jahren statt, während die folgenden fünf Rallys erst nach der Jahrtausendwende auftraten.

Häufig besteht auf Anlegerseite das intuitive Gefühl, dass auf eine dynamische und ausgeprägte Aufwärtsbewegung einer Anlageklasse zwangsläufig eine stärkere Korrektur folgen muss. Interessanterweise fällt bei der historischen Betrachtung der Goldpreisentwicklung auf, dass nach fünf dieser Episoden der Kurs auf Jahressicht weiter steigen konnte, während nur in einer Phase (1982-1983) unmittelbar nach der Rally ein nennenswerter Rückgang des Goldpreises zu beobachten war. Darüber hinaus gab es drei Perioden, in denen sich der Goldpreis nach einem Jahresanstieg von mehr als 35% in den folgenden zwölf Monaten innerhalb einer Spanne von +/-5% und damit insgesamt seitwärts bewegte.

Ende der 1970er: Zweite Ölkrise, hohe Inflation und angespannte Geopolitik

In der zweiten Hälfte der 1970er-Jahre stieg der Goldpreis zwei Mal drastisch an und legte anschließend jeweils um weitere rund 40% zu. Ein Hauptgrund war die wirtschaftliche Instabilität, insbesondere durch hohe Inflation und Stagflation in den USA. Die Ölkrisen von 1973 und 1979 trieben die Produktionskosten weltweit in die Höhe, was den Preisdruck verschärfte. Gold fungierte als Inflationsschutz, da der US-Dollar stark an Kaufkraft verlor. Geopolitische Krisen, wie die Revolution im Iran und die sowjetische Invasion in Afghanistan 1979, verstärkten die Unsicherheit und die Nachfrage nach Gold als sicherem Hafen.

Ende der 2000er: Die globale Finanzkrise

Während der Finanzkrise 2007/2008 stieg der Goldpreis zwischen Herbst 2008 und Oktober 2009 um 42% und legte im folgenden Jahr weitere 27% zu. Die weltweite Rezession und die Volatilitäten an den Finanzmärkten erhöhten die Nachfrage nach sicheren Anlagen. Zudem führten die niedrigen Zinsen der Zentralbanken und die sinkenden Anleiherenditen zu einer verstärkten Attraktivität des zinslosen Edelmetalls.

Aktuelle Rally: Gold-freundliches Umfeld sollte bestehen bleiben

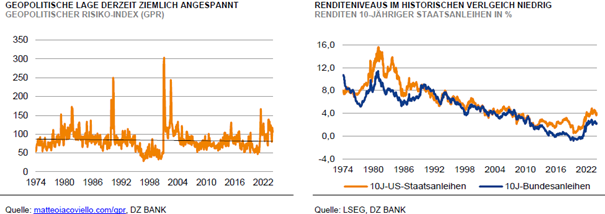

Laut DZ Bank sind die Treiber der aktuellen Goldrally teils vergleichbar mit früheren Aufwärtsbewegungen, teils jedoch neu. Historisch gesehen wurde die Goldnachfrage vor allem von drei Faktoren beeinflusst: dem Renditeniveau an den Anleihemärkten, der Entwicklung des US-Dollars und der allgemeinen Unsicherheit an den Kapitalmärkten.

Ein niedriges oder sinkendes Renditeniveau macht Gold als nicht verzinsten Vermögenswert attraktiver. Der Goldpreis hat in den vergangenen Monaten von Spekulationen über sinkende Leitzinsen profitiert. Da Zinssenkungen jedoch weitgehend eingepreist sind, dürften künftig nur noch moderate Renditebewegungen folgen, die kaum neue Impulse liefern.

Ein schwächerer US-Dollar begünstigt traditionell die Goldnachfrage, da Gold für andere Währungshalter günstiger wird. Vorerst sieht die DT Bank beim US-Dollar aber eine Seitwärtsbewegung, sodass von dieser Seite keine großen Impulse zu erwarten sind.

Wichtiger für den Goldpreis ist die geopolitische Unsicherheit, die laut einem etablierten Risikobewertungsindex heute höher ist als Ende der 1970er Jahre. Besonders die Spannungen im Nahen Osten tragen zur erhöhten Unsicherheit bei.

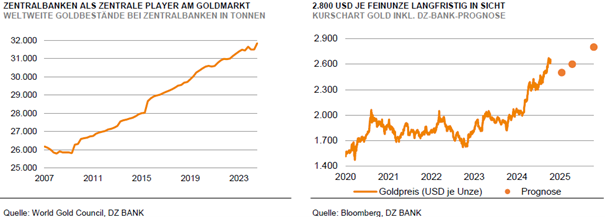

Nachfrage der Notenbanken als wichtiger Goldpreis-Antriebsfaktor

Zusätzlich wirkt die steigende Zentralbanknachfrage als neuer struktureller Treiber. Laut World Gold Council haben die Notenbanken ihre Goldreserven seit 2006 um rund 6.000 Tonnen aufgestockt. Dies entspricht fast dem doppelten der Bestände der Bundesbank, die nach der US-Notenbank über die größten Goldreserven weltweit verfügt. Etwa ein Drittel der befragten Notenbanken plant, trotz des gestiegenen Preises in den nächsten zwölf Monaten weiter Gold zu kaufen.

Der Blick auf die Goldpreisentwicklung der vergangenen 50 Jahre offenbart aus Sicht der DZ Bank vor allem zwei wesentliche Erkenntnisse. Zum einen ist die Aufwärtsbewegung der letzten zwölf Monate nicht so einzigartig, wie sie mancherorts dargestellt wird, zum anderen folgte auf eine Rally dieser Größenordnung lediglich in einem Fall im Jahr danach eine deutliche Korrektur. Die Chancen, dass der Goldpreis auch in den nächsten Monaten weiter zulegen kann, sind nach Erachten des deutschen Kreditinstituts gegeben.

Mit Gegenwind vonseiten steigender Renditen an den Rentenmärkten sei angesichts voranschreitender Leitzinssenkungen nicht zu rechnen. Selbiges gelte für den Dollar, ist auf absehbare Zeit doch nicht mit einer ausgeprägten Stärke des Greenback zu rechnen. Weiter gestützt werden dürften die Goldnachfrage auf Jahressicht hingegen durch die bestehende geopolitische Gemengelange rund um den Globus sowie eine strukturell erhöhte Nachfrage seitens der Zentralbanken.

Mit diesen Investments setzt der Börsenwerte Verlag auf die Gold-Hausse

Wir beim Börsenwerte Verlag sind ebenfalls konstruktiv gestimmt und daran ändert sich voraussichtlich auch solange nichts, wie es von Seiten der Charttechnik keine eindeutigen Verkaufssignale gibt. Auch in einigen unserer Publikationen setzen wir gezielt auf steigende Preise beim Gold und auf steigende Kurse bei Goldaktien.

Im Austria Börsenbrief (https://www.boersenbrief.at/produkte/austria-boersenbrief/) setzen wir beispielsweise auf Xetra-Gold ETC (ISIN DE000A0S9GB0), wobei uns dieses Investment bisher bereits ein Plus von rund 124% beschert hat. Dieses Anlagevehikel gehört übrigens auch in Mein Geld.Plus (https://www.boersenbrief.at/produkte/mein-geldplus/) als auch in Der Internationale (https://www.boersenbrief.at/produkte/der-internationale/) zu den bestehenden Altempfehlungen.

In unserem Money Mail (https://www.boersenbrief.at/produkte/money-mail/) zählen zu unseren Mitfavoriten Amundi Physical Gold ETC (ISIN FR0013416716) und iShares Gold Producers ETF (ISIN IE00B6R52036), wobei das erste Anlagekonstrukt verglichen mit der Erstbesprechung stramm auf eine Verdoppelung zusteuert und das zweite Anlagekonstrukt ein Plus von rund 70% vorzuweisen hat. Bei Einzelaktien gibt es im Money Mail außerdem laufende Kauftipps zu Barrick Gold (ISIN CA0679011084), Kinross Gold (ISIN CA4969024047), Newmont (ISIN US6516391066) und Franco-Nevada (ISIN CA3518581051).

Abgerundet wird die Liste der Empfehlungen erneut durch den iShares Gold Producers ETF (ISIN IE00B6R52036) im Hanseatischen Börsendienst (https://www.boersenbrief.at/produkte/hanseatischer-boersendienst/) und den VanEck Gold Miners UCITS ETF (ISIN IE00BQQP9F84) in Mein Geld.Plus.

Gratis Musterexemplar!

Bestellen Sie jetzt Ihr Musterexemplar - kostenlos und unverbindlich.