Das sind die sechs Top-Aktien zu den derzeit drei aussichtsreichsten Branchen in Europa

Die Berenberg Bank benennt in einer aktuellen Studie jene Sektoren, die laut dem hausinternen Bewertungsmodell momentan die besten Chancen bieten. Der Börsenwerte-Verlags-Blog berichtet und mit einem Klick erfahren Sie die Namen der dazu passenden sechs Aktienfavoriten.

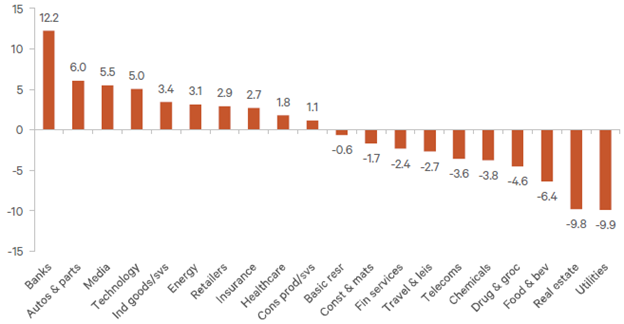

Die Performance auf Sektorebene fällt in Europa in diesem Jahr bisher sehr unterschiedlich aus. Die Bandbreite reicht von plus 12,2% bei den Banken als Spitzenreiter bis hin zu minus 9,9% bei den Versorgern, die das Schlusslicht bilden.

Die diesjährige Performance der europäischen Sektoren im Vergleich (Stand: 30.04.24)

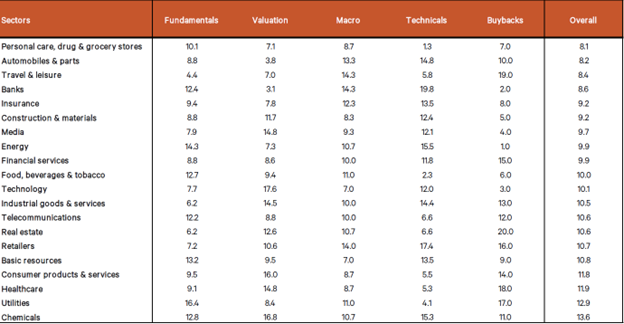

Passend dazu ist das europäische Sektormodell der Berenberg Bank stärker auf Finanzwerte ausgerichtet, wobei Banken und Versicherungen im Sektorstrategiemodell der deutschen Privatbank zu den sechs besten Sektoren gehören (siehe nächste Grafik). Die aktuelle Rangliste hat auf den vorderen Plätzen auch eine zyklische Tendenz, wobei Autos, Reisen & Freizeit sowie das Baugewerbe ebenfalls zu den sechs besten Sektoren gehören. Der einzige defensive Sektor in dieser Gruppe ist die Drogerie- und Lebensmittelbranche, wobei dieser Sektor momentan sogar am besten abschneidet.

Chemie, Versorger, Konsumgüter und Dienstleistungen sowie Rohstoffe gehören weiterhin zu den sechs schwächsten Sektoren und werden durch das Gesundheitswesen und den Einzelhandel ergänzt, die Immobilien und Industriewerte auf den hintersten Rängen ablösen.

Ein Blick auf den Bewertungsfaktor Aktienrückkäufe zeigt laut den Studienautoren eine interessante Kombination aus Energie, Banken und Technologie aus, da es so ist, dass Vertreter aus diesen eindeutigen Value-Segmenten hohe Kapitalrückflüsse an die Aktionäre leisten.

Überblick zum aktuellen Stand des europäischen Sektorstrategiemodell der Berenberg Bank

Nachfolgend zeigen wir aus den drei besten Sektoren jene beiden als Kauf eingestuften Aktien, welche die zuständigen Analysten als am besten bewertete Titel hervorheben.

Favoritensektor Nr. 1: Körperpflege-, Drogerie- und Lebensmittelgeschäfte

Hierbei handelt es sich laut Berenberg Bank um einen relativ kleinen Sektor in Europa, da dieser nur 2,2% der gesamten europäischen Marktkapitalisierung ausmacht. Dabei stehen mit Unilever, Reckitt Benckiser und Beiersdorf nur drei Titel für 57 % des Börsenwertes in dem Sektor.

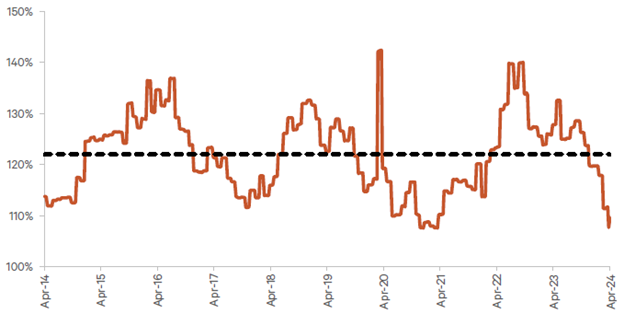

Was die Wertentwicklung angeht, kommt dieser Sektor in diesem Jahres bisher auf eine Underperformance von rund 5% und im Jahr 2023 betrug der Perofrmancerückstand gegenüber dem Gesamtmarkt rund 8%. Dies wiederum hat den Sektor auf ein Zehnjahres-Tief beim relativen Kurs-Gewinn-Verhältnis (KGV) zurückfallen lassen, während die freien Cashflow-Renditen der fünf größten Titel des Sektors fast 8% betragen. Ein Value-Case scheint sich hier zu entwickeln schlussfolgert daraus die Berenberg Bank.

Zwölfmonats-Kurs-Gewinn-Verhältnis im Vergleich zum europäischen Markt

Zu den Top-Picks der Berenberg-Analysten in diesem Sektor gehören Beiersdorf (ISIN: DE0005200000 – 143,15 Euro) und Greggs. Inmitten eines strategischen Wandels leisten beim erstgenannten Wert verstärkte Investitionen in Nachhaltigkeit und Wachstum einen positiven Beitrag zum organischen Umsatz des Unternehmens. Da Beiersdorf über die stärkste Bilanz des Sektors verfügt, könnte ein verstärkter Kapitaleinsatz nach Meinung der Berenberg Bank auch dazu beitragen, das Portfolio des Unternehmens auf attraktivere Endmärkte auszurichten. Die zuständigen Analysten glauben auch, dass angesichts der ineffizienten Kostenstruktur des Unternehmens Raum für eine höhere Rentabilität besteht.

Zu Greggs (ISIN: GB00B63QSB39 – 27,22 Pfund) führt man aus, dass dieser Titel eine starke zugrunde liegende Dynamik erfahren hat und man ist der Ansicht, dass die Gesellschaft noch einige Hebel in Bewegung setzen kann, um das flache Wachstum weiter voranzutreiben. Mit einem beträchtlichen Potenzial für den Ausbau von Filialen und einer starken Bilanz, die sowohl die Expansion als auch zusätzliche Kapitalerträge unterstützt, ist die Privatbank der Ansicht, dass die Aktie sowohl kurz- als auch langfristig erhebliche Unterstützung erfährt.

Favoritensektor Nr. 2: Autos und Autoteile

Autos sind bei Berenberg weiter einer der sechs wichtigsten (übergewichteten) Sektoren, der im bisherigen Jahresverlaufg eine Outperformance von rund 5% erzielt hat. Der Sektor ist gemäß der Privatbank nach wie vor günstig und weist nach den Banken die zweitbeste Bewertung im hausinternen Sektormodell auf.

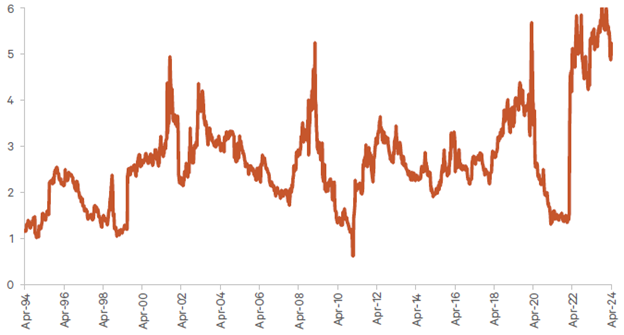

Wie es weiter heißt, handeln Autoaktien im Schnitt mit einer Dividendenrendite von 5,3%. Wobei dazu anzumerken ist, dass ein Niveau von 5% in der Vergangenheit in Zeiten wichtiger Marktstörungen wie dem 11. September, der globalen Finanzkrise und COVID-19 erreicht wurde. Trotz des Gegenwinds durch den Verkauf von Elektrofahrzeugen, die Lebenshaltungskostenkrise und die zunehmende Konkurrenz aus China bleiben die freien Cashflow-Renditen der größten Automobilwerte beeindruckend.

Entwicklung der durchschnittlichen Dividendenrenditen europäischer Autoaktien (in %)

Zu den Top-Picks der Berenberg-Analysten gehören hier Mercedes-Benz und Renault. Bei Mercedes-Benz (ISIN: DE0007100000 – 71,58 Euro) geht der zuständige Analyst Romain Gourvil davon aus, dass das Wachstum der Nachfrage nach Premiumfahrzeugen das Wachstum der Nachfrage nach Massenfahrzeugen übertreffen wird, insbesondere in China und den USA, wo die Markentreue von Mercedes-Benz weiterhin stark ist.

Darüber hinaus setzt er darauf, dass die EBIT-Margen von den knappen Volumina und der anhaltenden Nachfrage profitieren werden, die länger als erwartet Preis-/Mix-Vorteile bringen. Er rechnet zudem mit einer unterstützenden Cashflow-Generierung und er erwarten auch über mehrere Jahre hinweg Dividendenerhöhungen und Aktienrückkäufe.

Bei Renault (ISIN: FR0000131906 – 48,00 Euro) ist Gourvil der Ansicht, dass nach der starken Umsetzung des Renaulution-Plans, die sich in den Ergebnissen des Geschäftsjahres 2023 widerspiegelt, das Unternehmen von den robusten Mixvorteilen profitieren wird. Renault ist aufgrund seiner starken Produktneueinführungen besser geschützt als andere „Volumen“-Unternehmen, so das Urteil.

Favoritensektor Nr. 3: Reisen & Freizeit

Die Reise- und Freizeitbranche ist ein gemischter Sektor, in dem Online-Spiele, Outsourcing, Fluggesellschaften, Hotels und Gaststätten vertreten sind. Der Sektor ist mit 1,3% des Gesamtmarktes der kleinste in Europa. Dieses Segment hat die COVID-19-Krise auf holprige Weise überstanden, aber die Nachfrage in allen Untergruppen hat im Allgemeinen wieder das Niveau von vor der Pandemie erreicht.

Der Sektor weist laut Berenberg Bank eine starke Ertragsdynamik auf; der Nettogewinn auf Basis der Prognosen für die nächsten zwölf Monate ist in den vergangenen sechs Monaten um 11% und in den vergangenen zwölf Monaten um 43% gestiegen.

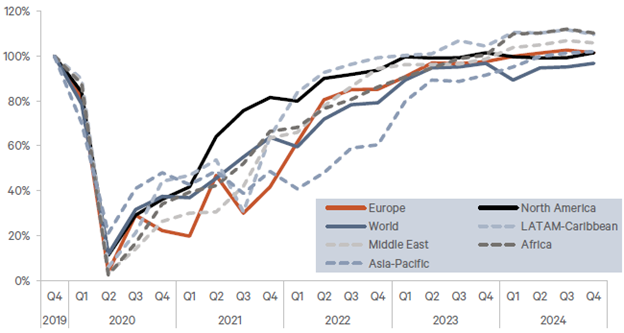

Prognostizierter globaler Passagierverkehr, indexiert auf das Niveau von 2019

Zu den Top-Picks der Berenberg-Analysten gehören Sodexo und DO & CO. Die Nachfrage bei DO & CO. (ISIN: AT0000818802 – 145,00 Euro) dürfte nach Einschätzung von Analyst Christoph Greulich stark bleiben, da sich die Full-Service-Airlines zunehmend auf die Kundenorientierung konzentrieren. Die Wettbewerber haben sich von der aggressiven Preispolitik abgewendet, und er glaubt, dass DO & CO eine starke Dynamik bei den Vertragsabschlüssen beibehalten kann, die das Umsatzwachstum der Gruppe vorantreibt. Er geht auch davon aus, dass es weitere Möglichkeiten zur Steigerung der Rentabilität gibt, einschließlich der Optimierung der Preis- und Beschaffungsstrategien.

Mit Blick auf Sodexo (ISIN: FR0000131906 – 80,75 Euro), einem französischen Unternehmen für Lebensmitteldienstleistungen und Gebäudemanagement, führt Analystn Jack Cummings aus, dass nach der Pandemie die Gründe für das Outsourcing weiter zugenommen haben, da die operative Komplexität zugenommen hat. Dies hat zu einem soliden Wachstum und neuen Geschäftsabschlüssen bei den größeren Betreibern wie Sodexo geführt, die davon überproportional profitieren werden. Er glaubt auch, dass sich durch die Beschleunigung des erstmaligen Outsourcings und die Schwäche kleinerer Unternehmen Chancen ergeben werden, die mittelfristig zu höheren Wachstumsaussichten führen.

Gratis Musterexemplar!

Bestellen Sie jetzt Ihr Musterexemplar - kostenlos und unverbindlich.