Das sind die 10 Top-Nachhaltigkeitsfonds der vergangenen fünf Jahre

Nachhaltigkeit ist laut Scope Fund Analysis aus der Finanzindustrie nicht mehr wegzudenken. Neue Gesetze und Verordnungen beeinflussen dabei den Finanzsektor stark, so das Fond-Researchinstitut. Die steigende Bedeutung nachhaltiger Investments spiegelt sich demnach deutlich in der stetig wachsenden Fondsauswahl in diesem Bereich wieder. Fonds, die auf ESG-Aspekte besonderen Wert legen, fasst Scope in der Peergroup „Aktien Nachhaltigkeit/Ethik Welt“ zusammen. Der Börsenwerte Verlags-Blog berichtet und nennt die zehn bestbewerteten Fonds aus der Vergleichsgruppe.

Nachhaltiges Geldanlegen steht als Überbegriff für nachhaltige, verant wortliche, ethische, soziale sowie ökologische Investments und Anlageprozesse. Faktoren wie diese bei den Anlageüberlegungen zu berücksichtigen, ist in den vergangenen Jahren wichtiger geworden und es wird auch mehr Kapital in solche Strategien gesteckt.

Auf Fondsebene geht es dabeui um Produkte, die mindestens 90% ihres Vermögens in ein weltweit diversifiziertes Aktienportfolio investieren. Die Portfoliounternehmen erfüllen nach Ansicht des Fondsmanagements bestimmte Nachhaltigkeits- und Ethikstandards, um nachhaltige und sozial verantwortliche Geschäftspraktiken zu belohnen. Die Mehrheit der Peergroup konzentriert sich laut Scope Fund Analysis auf alle drei ESG-Aspekte, so dass Umwelt-, Sozial- und Governance-Themen in der Anlagepolitik einen hohen Stellenwert haben.

Fonds nach Artikel 8 oder 9 der EU-Offenlegungsverordnung machen etwa 98% der Peergroup aus. So das zitierte Fonds-Researchhaus. Die SFDR-Klassifizierung bestimmt demnach jedoch nicht automatisch, ob ein Fonds in eine Nachhaltigkeits-Peergroup eingeordnet wird. Entscheidend für Scope ist die Anlagestrategie, die typisch nachhaltig ausgerichtet sein muss. Scope prüft den eigenen Angaben zufolge die Fondsdokumente einzeln, um die Produkte einzugruppieren.

Die Vergleichsgruppe enthält aktuell 339 Fonds mit einem Gesamtvolumen von über 160 Mrd. Euro. Nur etwa 44% der Fonds tragen ein Scope-Rating, was sich dadurch erklärt, dass die Mehrheit der Produkte noch nicht die erforderliche fünfjährige Historie aufweist. Rund 40% der Fonds wurden vor weniger als drei Jahren aufgelegt.

Der Trend hin zu nachhaltigem Investieren bleibt nach Ansicht von Scope bestehen, da es zahlreiche Gründe gibt, die das Thema weiter unterstützen sollten. Dazu gehören das wachsende Angebot an nachhaltigen Anlageprodukten, strengere Vorschriften für Berater wie zuletzt die Abfrage der Nachhaltigkeitspräferenzen unter MiFID II und die Ziele zur CO2-Neutralität.

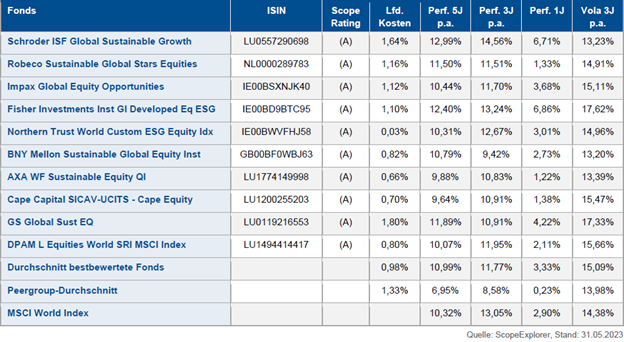

Schroder ISF Global Sustainable Growth ist laut Scope der Top-Fonds

Die Benchmark für die Vergleichsgruppe Aktien Nachhaltigkeit/Ethik Welt ist, wie für die Vergleichsgruppe Aktien Welt, der MSCI World Index. Die Korrelationen zur Benchmark über drei Jahre sind sehr hoch und liegen für beide Peergroups bei 0,98. Die Korrelation zwischen den beiden Peergroups beträgt 0,99.

Beim Risiko-Rendite-Verhältnis bestehen dennoch signifikante Unterschiede: Die nachhaltige Peergroup schneidet über drei und fünf Jahre besser ab als die Peergroup Aktien Welt, wenn auch mit höherer Volatilität über drei Jahre. Die nachhaltige Vergleichsgruppe erzielte über fünf Jahre eine Rendite von 7% p.a., während die Peergroup Aktien Welt nur 5,7% p.a. erreichte. ie Outperformance beruht unter anderem auf der Sektorallokation. Im Regelfall gewich-ten die Fonds der ESG-konformeren Vergleichsgruppe die Sektoren IT, Gesundheitswesen und Immobilien über, während sie Energie, Rohstoffe und defensive Konsumgüter untergewichten.

Über fünf Jahre hat beispielsweise der MSCI World Information Technology Index um 17,5% p.a. zugelegt, der MSCI World Energy Index nur um 3,5% p.a., was sich positiv auf die Entwicklung der nachhaltigen Peergroup auswirkte. Die Tendenz, z.B. Technologie überzugewichten und Energie unterzugewichten, wird sich vermutlich fortsetzen. Denn Sektoren, dessen Unternehmen typischerweise weniger CO2 emittieren und Ressourcen verbrauchen, dürften auch in Zukunft von den Nachhaltigkeitsfonds bevorzugt werden.

Die zehn Fonds mit der höchsten Rating-Punktzahl von Scope konnten im Durchschnitt die Benchmark, den MSCI World Index, über ein Jahr und fünf Jahre übertreffen. Sie er-zielten über fünf Jahre durchschnittlich 11% p.a., während der Index ebenfalls eine solide, aber schwächere Performance von 10,3% p.a. aufwies. Die Outperformance ging jedoch mit schwächeren Risikokennzahlen einher: So lag die durchschnitt-liche Volatilität der zehn Fonds über drei Jahre bei 15,1%, während der Index mit 14,4% weniger stark schwankte. Die zehn bestbewerteten Fonds schneiden nicht nur stärker ab als der durchschnittliche Konkurrent, sondern haben im Mittel auch niedrigere laufende Kosten als die Vergleichsgruppe.

In der Peergroup „Aktien Nachhaltigkeit/Ethik Welt“ bewertet Scope 60 Fonds mit einem Top-Rating (A oder B). Die zehn Fonds mit den höchsten Rating-Scores tragen alle ein A-Rating. Sie konnten ihre Vergleichsgruppe über alle betrachteten Zeiträume schlagen. Trotz einer höheren Volatilität der Spitzenfonds über drei Jahre im Vergleich zur Peergroup ist der durchschnittliche rollierende Sechsmonats-Drawdown über drei Jahre mit 16% für die Spitzenfonds niedriger als mit 17,1% für die Peergroup.

Der Schroder ISF Global Sustainable Growth hat die höchste Rating-Punktzahl aller Fonds der Vergleichsgruppe. Seine Renditen liegen über alle betrachteten Zeiträume oberhalb des Durchschnitts der zehn besten Fonds, seine Volatilität darunter. Er ist als Artikel-8-Fonds nach SFDR klassifiziert, der ökologische und/oder soziale Aspekte bei der Titelauswahl einbezieht. Rund 35% des Vermögens ist in den zehn größten Positionen investiert – damit ist das Portfolio recht konzentriert.

Gratis Musterexemplar!

Bestellen Sie jetzt Ihr Musterexemplar - kostenlos und unverbindlich.