ATX-Performance-Index vor neuen Kursrekorden – das heißt, österreichischen Aktien winkt ein Kaufsignal

Die Börse in Österreich hinkt anderen Börsen in Sachen Wertentwicklung hinterher. Da Dividenden am Schottenring eine vergleichsweise große Rolle spielen, fällt die Bilanz beim ATX-Performance-Index aber deutlich besser aus. Hier sind sogar neue Bestmarken drin, was gleichbedeutend mit einem charttechnischen Kaufsignal wäre. Ermutigend dabei: Die im internationalen Vergleich moderate Bewertung stützt die Aussicht auf Kursgewinne.

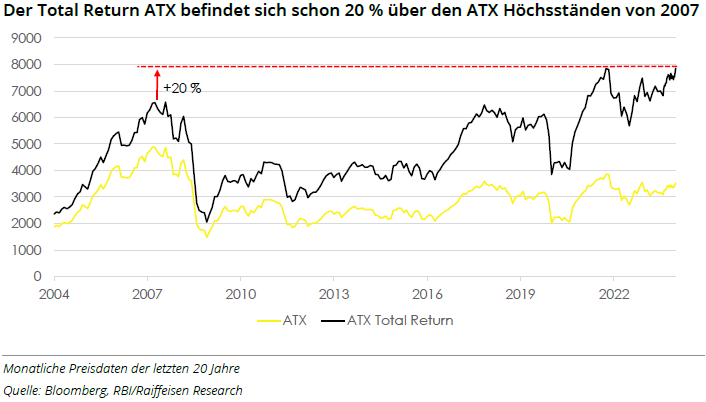

Viele Weltbörsen befinden sich nach wie vor in einer Hausse, wobei einige der europäischen und amerikanischen Aktienleitindizes schon seit geraumer Zedit von einem Allzeithoch zum nächsten klettern. Eine Ausnahme bildet bisher leider der österreichische Aktienmarkt. Zwar sind auch beim ATX zuletzt die Notierungen etwas in Schwung gekommen, der ATX-Kursindex liegt aber immer noch rund 28% unter den Höchstständen des Jahres 2007.

Um die aktuelle Ausgangslage besser einordnen zu können, muss man auch wissen, dass der ATX mit Stand vom 28. März für die vergangenen fünf Jahre nur ein jährliches Durchschnittsplus von 3,0% vorzuweisen hatte. In den USA kommt ein Aktienleitindex wie der S&P 500 Index dagegen gleichzeitig auf einen deutlich stärkeren Zuwachs von im Schnitt 13,1% p.a.

Nach Einschätzung von Raiffeisen Research haben besonders die Kurseinbrüche im Bankensektor den Index in der Finanzkrise hart getroffen. Auch heute noch machen Finanzwerte im ATX fast 37% des Gesamtindex aus. Dieser Wert ist deutlich höher als bei den europäischen oder amerikanischen Pendants. Im Dax sind es 19%, im S&P 500 sogar nur 13%, wie das zuvor zitierte Institut vorrechnet.

Für den ATX haben Dividenden eine relativ große Bedeutung

Wie es aber auch gleichzeitig von Seiten der zuständigen Analysten heißt, handelt es sich bei der scheinbaren Underperformance des ATX allerdings auch um ein Marketingproblem. Denn im Gegensatz zum Dax ist der ATX ein Preisindex. Hierbei ist zu berücksichtigen, dass der Index momentan eine Dividende von 6% abwirft, welche über die Kurssteigerung allein nicht abgebildet wird.

Der S&P 500 stellt zwar ebenfalls einen Preisindex dar, bei einer Dividendenrendite von 1,3% fällt dies jedoch weniger ins Gewicht, so Raiffeisen Research. Abhilfe schafft hier der ATX Total Return. Hier werden die Dividenden so berücksichtigt, als würden sie direkt wieder in den Index investiert. Damit wird dieser beispielsweise vergleichbar mit dem Dax.

Im ATX Total Return liegen wir bereits 20% über den Höchstständen von 2007 und nur 4,8% unter den Allzeithochs von 2022. Raiffeisen Research geht davon aus, dass der ATX auf Total Return Basis in den nächsten Quartalen die Allzeithochs wieder erreichen wird.

Neues Kursrekorde entpuppen sich oft als ein prozyklisches Kaufsignal

Ergänzende Anmerkung der Redaktion zu diesem Ausblick: Gemäß der Charttechnik wird oft angenommen, dass ein Aktienindex, der ein neues Rekordhoch erreicht, weiteres Kurspotenzial hat. Dies basiert auf der Annahme, dass ein Durchbruch auf ein neues Allzeithoch ein positives Signal für die Stimmung der Anleger und das Vertrauen in den Markt insgesamt ist. Es zeigt, dass es genügend Kaufinteresse gibt, um die Preise über die vorherigen Höchststände hinauszutreiben.

Das prozentuale Kurspotenzial kann jedoch variieren und ist von verschiedenen Faktoren abhängig, einschließlich der Marktsituation, der fundamentalen Analyse, des aktuellen Trends und der allgemeinen wirtschaftlichen Bedingungen. In einigen Fällen kann ein Durchbruch auf ein neues Rekordhoch dazu führen, dass Anleger optimistischer werden und weitere Käufe tätigen, was zu einem weiteren Anstieg der Kurse führen kann. In anderen Fällen kann es zu Gewinnmitnahmen kommen, wenn Anleger ihre Positionen schließen, was zu einer kurzfristigen Korrektur führen kann, bevor sich der Aufwärtstrend fortsetzt.

Bei der aktuellen Konstellation beim ATX und basierend auf der reinen Chartlehre ist beim ATX theoretisch im Falle eines Vorstoßes auf neue Bestmarken ein prozyklisches Anschlusspotenzial von mittelfristig 10% - 15% abzuleiten.

Bewertungstechnisch gesehen sammelt der ATX Pluspunkte

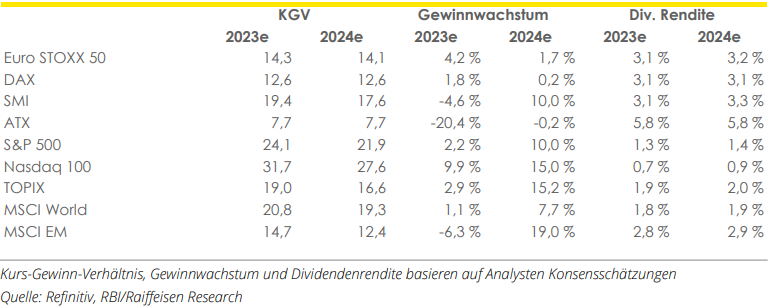

Hinsichtlich der fundamentalen Ausgangslage konstatiert Raiffeisen Research, dass auch das Gewinnwachstum an den Aktienmärkten in die richtige Richtung zeigt. Gewinne korrelieren historisch stark mit der Konjunktur, heißt es dazu. Dabei gibt es derzeit ein zweigeteiltes Bild. Auf der einen Seite ziehen die Gewinne in den USA weiter an, in der Eurozone schaut es zugleich weniger gut aus. Das erwartete Gewinnwachstum für den S&P 500 für 2024 steht mittlerweile bei 10 %, beim technologielastigen Nasdaq 100 sogar bei 15 %.

Dies hängt vor allem mit der starken US-Konjunktur und der Branchengewichtung in den USA zusammen, so das zitierte Institut. Der Nasdaq 100 wird zur Gänze von Tech-Firmen dominiert und auch im S&P 500 machen diese (inklusive Kommunikation), die ein höheres Wachstum aufweisen, fast 40% des Index aus. Im Euro Stoxx 50 sind es nicht einmal 20%. Die Untergewichtung der Technologiewerte schadet auch dem deutschen Dax, für den mittlerweile eine de-facto Stagnation der Gewinne erwartet wird.

Noch problematischer sieht es laut Raifeisen Research für den heimischen ATX aus, für den ein erwarteter Gewinnrückgang von -0,2 % zu Buche steht. Dies ist allerdings auch darauf zurückzuführen, dass einige ATX-Schwergewichte aus dem Energie- und Finanzsektor von sehr hohen Niveaus kommen, die im Vorjahr vor allem makroökonomisch bedingt waren. Denn Finanzwerte und Energie- bzw. Versorgerunternehmen haben mit über 60 % einen sehr hohen Anteil im relativ kleinen ATX. Insgesamt ist das Bild hier klar zweigeteilt, mit einem klaren Vorteil für die US-Amerikaner, so die Analysten.

Mit Blick auf die Börse in Österreich ist der untenstehenden Tabelle dafür im Gegenzug auch ein wichtiger Pluspunkt zu entnehmen. Damit spielen wir auf die Bewertungsrelationen an. Denn gemäß den gemachten Angaben kommt der ATX für dieses Jahr nur auf ein geschätztes KGV von 7,7. Das ist im internationalen Vergleich mit Abstand der niedrigsten Multiplikator, wobei dieser Vorteil nicht zuletzt mit der hohen Indexgewichtung der Banken und Versicherungen zu tun hat, da diese im Schnitt relativ günstig bewertet sind. Unter den in der Tabelle berücksichtigen Indizes kann der ATX außerdem eindeutig mit der höchsten Dividendenrendite aufwarten, was theoretisch ebenfalls als ein Kaufargument taugt.

Gratis Musterexemplar!

Bestellen Sie jetzt Ihr Musterexemplar - kostenlos und unverbindlich.