ASML, ASMI und BESI: Mit diesen drei Halbleiterausrüster-Aktien können Anleger den Boom bei Künstlicher Intelligenz am besten spielen

Bombastisch ausgefallene Geschäftszahlen von Nvidia haben die nächste Studie rund um den Megatrend Künstliche Intelligenz gezündet. Geht es nach der Bank of America, dann bieten die drei bekanntesten europäischen Aktien aus dem Halbleiterausrüster-Segment mit die besten Chancen, um an der Börse von diesem Boom zu profitieren. Der Blog des Börsenwerte IF Verlags berichtet.

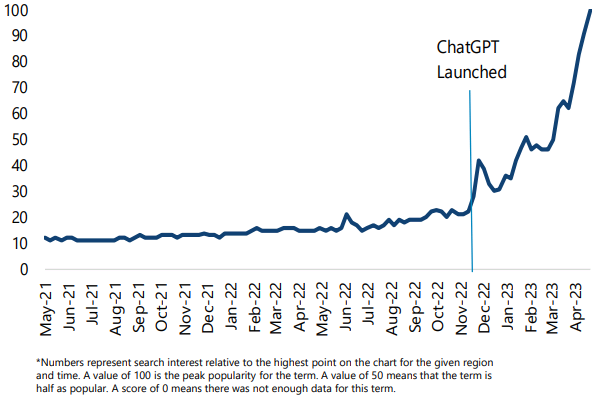

Das Thema Künstliche Intelligenz (KI) sorgt derzeit für viel Furore. Verantwortlich dafür ist die Einführung von ChatGPT. Denn dieser konversationelle KI-Chatbot von OpenAI hat laut Jefferies der Welt wirklich die Augen für das Potenzial der generativen KI geöffnet.

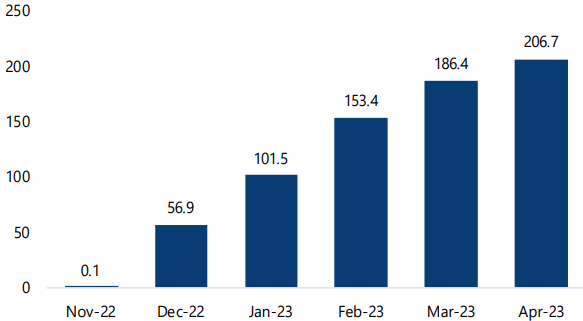

ChatGPT wurde am 30.11.22 gestartet, hatte nach 4 Tagen mehr als 1 Mio. Nutzer und nach 2 Monaten (Jan.) bereits 100 Mio. Nutzer. Die spätere Verwendung der ChatGPT-KI in der Bing-Suche und im Edge-Browser durch MSFT hat die Fantasie von Verbrauchern und Unternehmen beflügelt, so der zuvor zitierte US-Finanzdienstleister.

Google-Suchinteresse an Künstlicher Intelligenz

In einer aktuellen Studie nennt Jefferies auch einige Prognosen von Expertenseite, die darlegen, was für geschäftliche Chancen in Billionenhöhe sich dahinter verbergen. Demnach könnte sich nach Schätzungen von PwC das BIP bis 2030 durch KI um bis zu 14% höher sein (erwartet wird ein Beitrag zur Weltwirtschaft von bis zu 15,7 Billionen Dollar, wobei 6,6 Billionen Dollar durch Produktivitätssteigerung entstehen könnten und 9,1 Billionen Dollar durch konsumseitige Effekte).

McKinsey wiederum beziffert den potenziellen jährlichen Wert für neun Unternehmensfunktionen in 19 Branchen durch KI auf 3,5 Billionen bis 5,8 Billionen Dollar. Geht es nach Fortune Business Insights, dann könnte KI bis 2029 auf 1,4 Billionen Dollar wachsen (20% CAGR von 2022 -2029)

ChatGPT – Entwicklung der Monatszahlen bei den Unique Visitors (MM)

Die Bank of America ist vor diesem Hintergrund der Meinung, dass Halbleiterausrüster-Unternehmen aus Europa mit zu den größten Profiteuren dieses Trends an der Börse zählen könnten.

Zu dieser Erkenntnis gelangte man, nachdem der Entwickler von Grafikprozessoren und Chipsätzen Nvidia jüngst für das nächste Quartal die Umsatzerwartungen der Analysten von 7 Mrd. Dollar um sagenhafte 4 Mrd. Dollar übertroffen hat. Wobei der darin zum Ausdruck kommende Boom durch den stark wachsenden Einsatz von generativer KI angetrieben wird.

Wichtig ist laut dem US-Institut, dass der Vorstandschef von Nvidia erwähnte, dass (A) dies der Beginn eines 10-Jahres-Zyklus ist, um CPUs (Central Processing Unit) im 1-Billionen-Dollar-Rechenzentrumsmarkt zu ersetzen, (B) es eine gute Sichtbarkeit für die KI-Chips für mehrere Quartale in der Zukunft gibt und (C) man sich eine beträchtliche Menge an zusätzlicher Foundry-Kapazität bei TSMC gesichert hat.

Generative KI voraussichtlich ein netter zusätzlicher Treiber für EU-Halbleiterausrüster

Die Bank of America schätzt den gesamten jährlichen Bedarf an Wafer-Fertigungsanlagen

für NVIDIAs Rechenzentrums-GPUs auf rund 3,7 Mrd. Dollar im Zeitraum von 2022 - 2025. Im Folgenden quantifizieren die zuständigen Analysten grob das damit für Halbleiterausrüster verbundene Umsatzpotenzial:

ASML: Unter der Annahme einer Lithographie-Intensität von 25% - 30% (historisch rund 20%, unterstellt wird eine höhere Spitzenposition) ergibt sich ein jährlicher Lithographie-Umsatz von ca. 916 Mio. -1.099 Mio. Dollar, verglichen mit einem ASML-Umsatz von 15,5 Mrd. in 2022.

ASMI: Unter der Annahme einer ALD-Intensität für Einzelwafer von 3% bis 4% (gegenüber 2,7% im Jahr 2022) ergibt sich ein jährlicher ALD-Umsatz von rund 110 Mio. bis 147 Mio. Dollar, gegenüber einem Anlagenumsatz von 2,1 Mrd. Dollar im Jahr 2022.

BE Semiconductor: CoWoS ist die wichtigste Verpackungstechnologie für NVIDIAs Rechenzentrums-GPUs, wobei BESI der dominierende Anbieter ist. Die Bank of America schätzt, dass CoWoS 3% bis 5% des Umsatzes von BESI im Jahr 2022 ausmachten, das heißt rund 18 Mio. Euro bis 30 Mio. Euro. Wenn man davon ausgeht, dass dieser Bereich mit dem Waferbedarf von NVIDIA wächst, ergibt sich ein Umsatz von rund 66 bis 110 Mio. Euro im Jahr 2025.

Das Thema KI dürfte für höhere Bewertungsmultiplikatoren sorgen

Bei der Bank of America sind die Analysten wie bereits angedeutet der Ansicht, dass Halbleiterausrüster-Unternehmen die beste Möglichkeit sind, um in Europa in dieses wachstumsträchtige Thema zu investieren.

Am vergangenen Freitag hat das US-Institut passend dazu die Kursziele von einigen der damit gemeinten Aktien angehoben. Wobei dieser Schritt auch damit zu tun hat, dass sich die Branchenmultiplikatoren ausweiten, was die begrenzten Möglichkeiten in Europa widerspiegelt, in das generative KI-Thema zu investieren:

ASM International (ISIN: NL0000334118, Kurs am 26.05.: 405,80 Euro)

Bei ASMI ging es mit dem Kursziel von 383 Euro auf 442 Euro nach oben. Man ist der Meinung, dass ASMI angesichts seiner starken Positionierung in den Bereichen ALD und Epitaxie, zwei der am schnellsten wachsenden WFE-Märkte, mit einem Aufschlag gegenüber seinen Konkurrenten aus der Depositionsbranche gehandelt werden sollte (durchschnittlich 14x-15x EV/EBITDA). Prognostiziert wird ein EBITDA-CAGR von 14% für 2022-2024 und man wendet daher einen EV/EBITDA-Multiplikator von 21x FY24E an, was einem EBITDA-CAGR von 1,5x entspricht.

ASML Holding N.V. (ISIN: NL0010273215, Kurs am 26.05.: 682,10 Euro)

Hier beträgt das Kursziel jetzt 791 Euro statt wie bisher 775 Euro. Man verwendet dabei ein 27x FY24E EV/EBITDA. Diesen Zielmultiplikator betrachtet man als fair, da man davon ausgeht, dass die Premium-Bewertung von ASML angesichts der dominanten Position im EUV-Bereich und den Erwartungen einer 26% EBITDA-CAGR-Rate von 2022 - 2024 anhalten wird.

BE Semiconductor Industries N.V. (ISIN: NL0012866412, Kurs am 26.05.: 102,20 Euro)

Das neue Kursziel beläuft sich in diesem Fall auf 126 Euro (zuvor 101 Euro) und basiert auf einem 20x 2025E EV/EBITDA, was einer EBITDA CAGR von 21% von 2022 - 2025 entspricht (d.h. 1x PEG). Man diskontiert dies dann bis 2024 mit einem WACC von 9%. Dies entspricht einem EV/EBITDA von 27x 2024E, einem Aufschlag auf den Durchschnitt der letzten drei Jahre (18x) und einem leichten Aufschlag auf die europäischen Front-End-Konkurrenten ASML, ASMI und VAT mit 19-29x 2024E EV/EBITDA.

Gratis Musterexemplar!

Bestellen Sie jetzt Ihr Musterexemplar - kostenlos und unverbindlich.