Aktien vor Ausschüttungsrekord: Das sind die 19 verlässlich zahlenden deutschen Dividendenaristokraten

Etwa 62 Mrd. Euro Dividende werden die hundert größten deutschen Unternehmen aus dem Gewinn für das letzte Fiskaljahr ausschütten. Ein deutliches Plus gegenüber der vorherigen Dividendensaison. Die Dividendenrendite liegt beim Dax mit 3,5% im langfristigen Durchschnittsbereich. Dividenden bleiben trotz gestiegener Zinsen ein wesentlicher Teil des langfristigen Vermögensaufbaus. Im Blog zeigen wir jene 19 Aktien, welche die DZ Bank als Dividendenaristokraten und somit als verlässliche Zahler einstuft.

Das Börsenumfeld ist nach wie vor von etlichen Problemen geprägt. Dazu zählen schon seit längerem Krieg, Inflation und Zinserhöhungen. Neuerdings kommt dazu auch noch eine Bankenkrise.

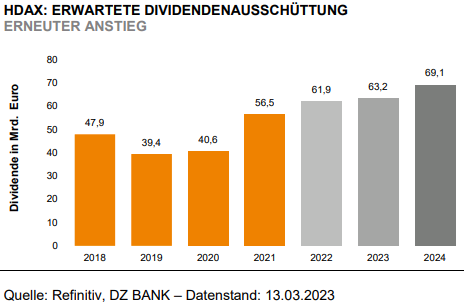

Trotz der Krisenherde und der aktuell angespannten Marktsituation werden die hundert größten deutschen Unternehmen die Dividenden im Vergleich zum Vorjahr nochmals spürbar erhöhen. Laut DZ Bank Research beläuft sich die Summe voraussichtlich auf 62 Mrd. Euro. Das ist ein neuer Rekord und eine Steigerung von rund 10% im Vergleich zum Jahr davor. Die bisherige Rekordsumme für das Geschäftsjahr 2021 betrug 56,5 Mrd. Euro.

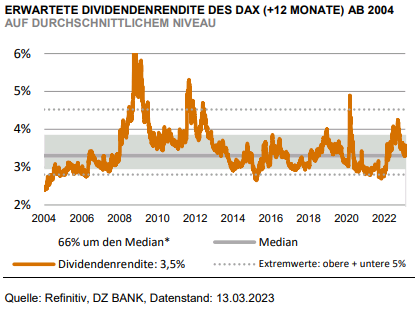

Dividendenrendite im Bereich des historischen Durchschnittsniveaus

Den Löwenanteil der Dividendenzahlungen steuert erneut die Automobilbranche mit 28% bei. Auf den Plätzen zwei und drei folgen der Industriesektor mit knapp 15% und die Versicherungsbranche mit 12%. Dividenden-König ist wie im letzten Jahr die Mercedes Benz Group mit einer Ausschüttung in Höhe von 5,6 Mrd. Euro.

Die Dividendenrendite für den DAX liegt aktuell bei 3,5% und damit im durchschnittlichen Bereich einer etwa zwanzigjährigen Betrachtung. Der Vergleich mit anderen Assetklassen fällt indes weniger positiv aus als noch in den Jahren zuvor. Die Rendite der zehnjährigen Bundesanleihen stagnierte nach dem markanten Anstieg in 2022 zwar im neuen Jahr, mit einem aktuellen Spread von etwa 110 Basispunkten (Stand: 13.03.23) zur Ausschüttungsrendite sinkt die Attraktivität der Aktien jedoch. So lag der entsprechende Aufschlag im Vorjahr noch bei rund 250 Basispunkten.

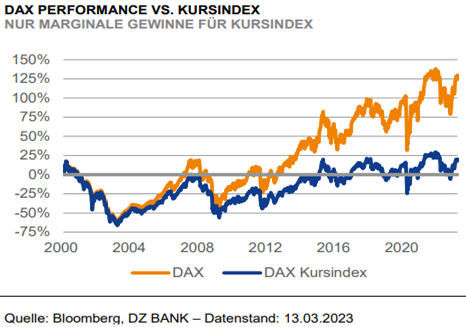

Dax-Performanceindex zeigt die Bedeutung von Dividenden

Dennoch sieht die DZ Bank Aktien bzw. deren Ausschüttungen als einen zentralen Baustein einer langfristigen Vermögensplanung an. Zur Untermauerung dieser These verweisen die Analysten auf den als Performanceindex kreierten DAX. Bei diesem werden die Ausschüttungen bereinigt und quasi thesauriert.

Verglichen mit dem Dax-Kursindex, der Dividenden unberücksichtigt lässt, ergeben sich im Laufe der Zeit deutliche Performanceunterschiede. Denn aus der nachfolgenden Grafik ist zu ersehen, dass der Kursindex aktuell nur geringfügig über den Höchstkursen aus dem Jahr 2000, kurz vor Platzen der Dotcom-Blase, notiert. Folglich konnten Anleger in dem deutschen Premiumsegment seit 2000 fast nur Dividenden als Gewinne verbuchen.

Entscheidend für den Investmenterfolg ist Nachhaltigkeit des Geschäftsmodells und der Dividendenpolitik

Auch Studien haben gezeigt, dass Dividenden längerfristig einen beachtlichen Teil zur Gesamtrendite beitragen. In Deutschland lag der Dividendenanteil seit 1973 bei rund 35%. Zudem ist der Renditeanteil der Dividende deutlich geringeren Schwankungen unterworfen.

Laut diversen Untersuchungen führen bei Dividendeninvestments sowohl ein aktives Management als auch eine hohe Diversifikation zu besseren Erfolgen. Entscheidend ist daher ein strukturierter Investment- und Titelauswahl-Prozess, so die DZ Bank. Zudem zeigt die Entwicklung der Top-Dividendenzahler, dass sich der Markt sowohl nach Sektoren als auch nach Regionen in Bewegung befindet.

Eine Investmententscheidung, die lediglich auf der Kennzahl Dividendenrendite basiert, greift zu kurz. Auf der einen Seite gehen Dividendenzahlungen direkt mit Kursabschlägen einher. Auf der anderen Seite sind die Aktienkurse längerfristig durch die operative Entwicklung des Unternehmens getragen.

Entscheidend für den längerfristigen Investmenterfolg ist daher laut DZ Bank sowohl die Nachhaltigkeit des Geschäftsmodells als auch der Dividendenpolitik des Unternehmens. Mittelfristig drohen sonst sowohl Dividendenkürzungen als auch Kursverluste.

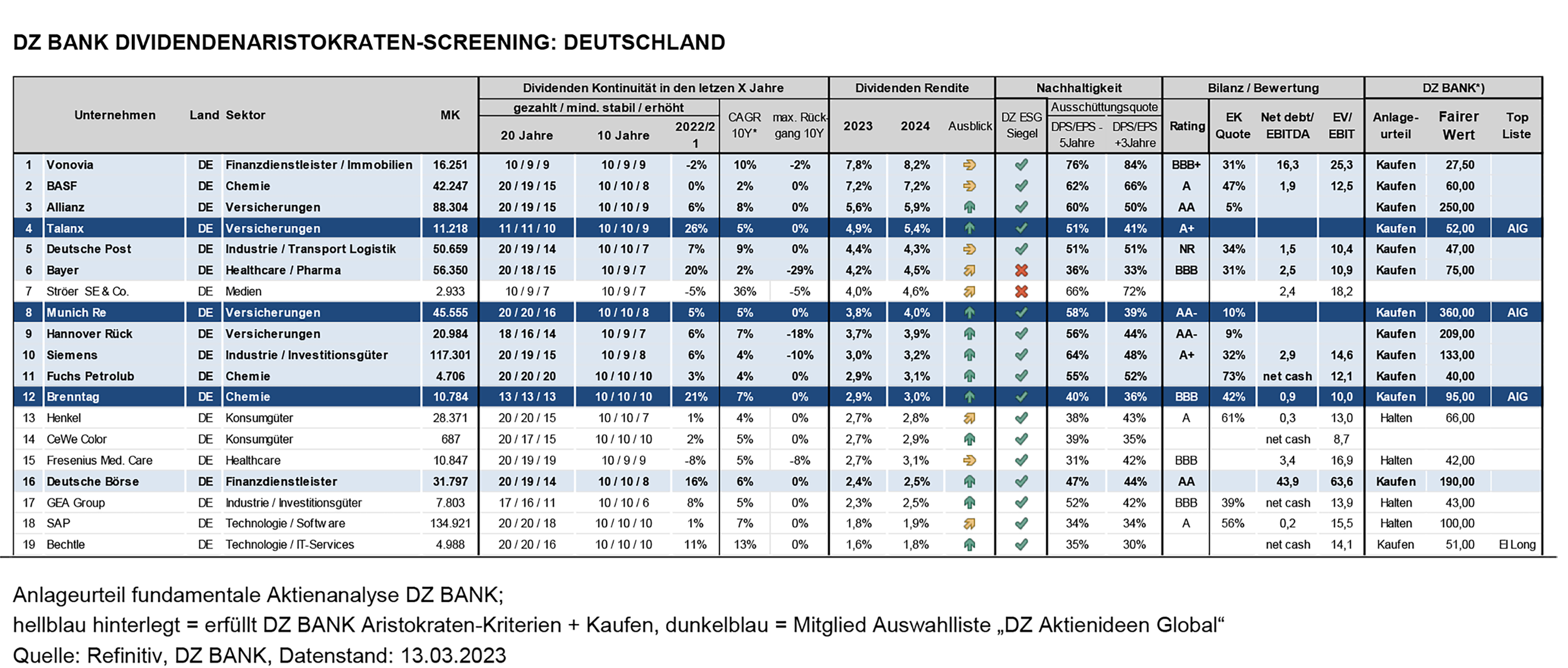

Die Kriterien, um als Dividendenaristokrat eingestuft zu werden, sehen wie folgt aus:

- Dividendenkontinuität:

- Dividende in 10 von 10 Jahren bezahlt

- Dividende in mindestens 9 von 10 Jahren angehoben bzw. stabil

- keine Dividendenkürzung größer als 30% in einem Jahr

- Ausschüttungs-Quote (Pay-out-Ratio) kleiner 100%

- Erwartete Dividendenrendite:

- erwartete Dividendenrendite von mindestens 2%

- erwartete Dividendenrendite von mindestens 2%

- Bilanzqualität & Bewertung:

- Eigenkapitalquote (EK-Quote) > 30% bzw. Netto-Verschuldung (Net debt) / EBITDA < 3

- EV / EBIT < 25.

Die nachfolgende Tabelle zeigt jene 19 Titel, die diese Kriterien erfüllen. Hellblau hinterlegte Aktien verfügen über eine Kaufempfehlung vom Aktienresearch der DZ Bank. Dunkelblau hinterlegte Unternehmen befinden sich zusätzlich auf der Liste „DZ Bank Aktienideen Global“.

Gratis Musterexemplar!

Bestellen Sie jetzt Ihr Musterexemplar - kostenlos und unverbindlich.