36 Aktien aus Europa, die von wieder sinkenden Anleihenrenditen profitieren dürften

Laut Jefferies belastete zuletzt vor allem die hohe Volatilität auf dem Anleihenmarkt die Aktienkurse. Der gleichzeitig starke Renditeanstieg sei dafür dagegen weniger verantwortlich gewesen. Mit Realrenditen wie aktuell seien die Aktienmärkte früher jedenfalls gut klar gekommen. Der zitierte US-Finanzdienstleister meint, dass die Renditen ihren Höhepunkt erreicht haben könnten und zieht Aktien mit negativer Korrelation zu den Anleiherenditen vor.

Seit Anfang April sind die Renditen der zehnjährigen US-Staatsanleihen von einem Jahrestief von 3,28% bis Mitte Oktober auf ein Jahreshoch von 4,93% gestiegen, wobei zeitweise sogar die Marke von 5% überschritten wurde. Diese Aufwärtsbewegung führte an den Aktienmärkten zu erheblichen Kursverlusten. Jefferies zufolge resultierten diese weniger aus dem Anstieg der Anleiherenditen an sich, sondern vielmehr aus der vorherrschenden Volatilität.

Basierend darauf stellt der zitierte US-Finanzdienstleister in einer aktuellen Analyse fest: „In den vergangenen 20 Jahren markierten die US-Realrenditen bei nahezu 2% ihren Höchststand und es scheint, als ob dieser Wert bald wieder erreicht werde. Die Rendite der zehnjährigen US-TIPS-Anleihen befindet sich ebenfalls in der Nähe ihres Höchststands. Obwohl die Fed eine Straffung der wirtschaftlichen Bedingungen anstrebt und daher eine Rendite von fast 5% bei zehnjährigen Anleihen akzeptabel wäre, ist es unwahrscheinlich, dass sie zulassen wird, dass diese Rendite stark ansteigt. Insbesondere dann nicht, wenn dadurch ein Teufelskreis entstehen und das Vertrauen in die US-Staatsschulden erschüttert werden könnte.“

Reale Anleiherenditen um 0 % - 2 % waren früher im Schnitt gut für europäische Aktien

Mit Blick auf Europa kommen die Studienautoren zu diesen Schlüssen: „Der Anstieg der Anleiherenditen ist ein allgemeines globales Phänomen und ging zu Beginn dieses Jahres mit dem Höchststand bei europäischen Aktien einher. Und das, obwohl die Vergangenheit gezeigt hat, dass europäische Aktien gut abgeschnitten haben, wenn die realen US-Renditen wie aktuelle zwischen 0% und 2% lagen.“

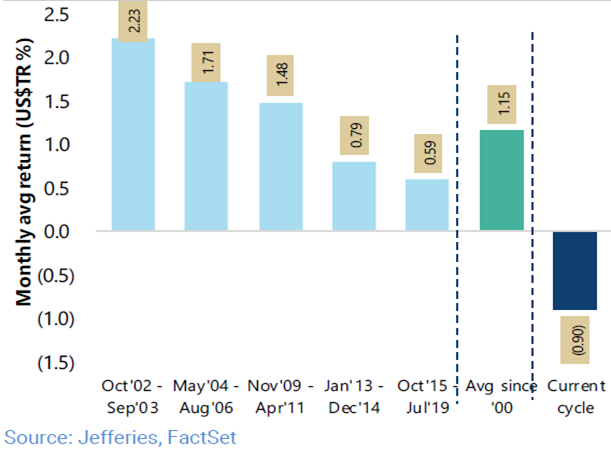

Wie es weiter heißt, gab es seit dem Jahr 2000 fünf Zeiträume, in denen die realen zehnjährigen US-Anleiherenditen zwischen 0% und 2% lagen. Der MSCI Europe erzielte in diesen Phasen eine durchschnittliche monatliche Rendite in einer Spanne von 0,59% - 2,23%.

Performance des MSCI Development Markets Europe-Index in Zeiträumen von realen Anleiherenditen zwischen 0% - 2%

Auf Sektorebene schnitten Infotech, langlebige Gebrauchsgüter und Investitionsgüter am besten ab, während der Einzelhandel und die Banken die größten Nachzügler waren. Mit Blick auf die Anlagestile zeigen die ermittelten Daten, dass positive Ergebnisrevisionen, Dividendentrenditen, Value und Wachstum zu vernünftigen Bewertungen (growth at a reasonable price – GARP) vergleichsweise gute Resultate erzielten, während risikoarme Titel und Qualität zurückblieben.

Aus der Sicht von Jefferies könnten Aktien mit positiver Korrelation zu den nominalen zehnjährigen US-Anleiherenditen ihren Höhepunkt erreicht haben. Und sollte auch die hauseigene These stimmen, dass die Renditen von US-Anleihen nicht viel über die Marke von 5% hinaus steigen werden, dann sei es an der Zeit, sich auf Aktien zu konzentrieren, die entweder keine oder eine negative Korrelation in naher Zukunft aufweisen, schlussfolgern die Analysten daraus.

Haushalt und persönliche Pflege, Biotechnologie und Pharma korrelieren am stärksten negativ mit den Veränderungen der US-Anleiherenditen

Angesichts des starken Anstiegs der Renditen erzielten Aktien von Unternehmen mit einer positiven Korrelation zu den Renditen der zehnjährigen US-Anleihen seit dem zweiten Halbjahr 2023 eine Outperformance. Wie bereits zuvor erwähnt, könnten die US-Anleiherenditen aus der Sicht von Jefferies aber vor einem Höchststand stehen. Während Aktien mit negativer Korrelation zu US-Anleiherenditen bisher im zweiten Halbjahr unterdurchschnittlich abgeschnitten haben, könnten sie wieder nach oben drehen, falls es zu einer Trendwende bei den Anleiherenditen kommt.

Unter den Sektoren im MSCI-Index für entwickelte Börsen in Europa weisen defensive Segmente wie Haushalt und persönliche Pflege (HPC - household and personal care), Biotechnologie und Pharma die stärkste negative Korrelation zu den Veränderungen der US-Anleiherenditen seit 2010 auf.

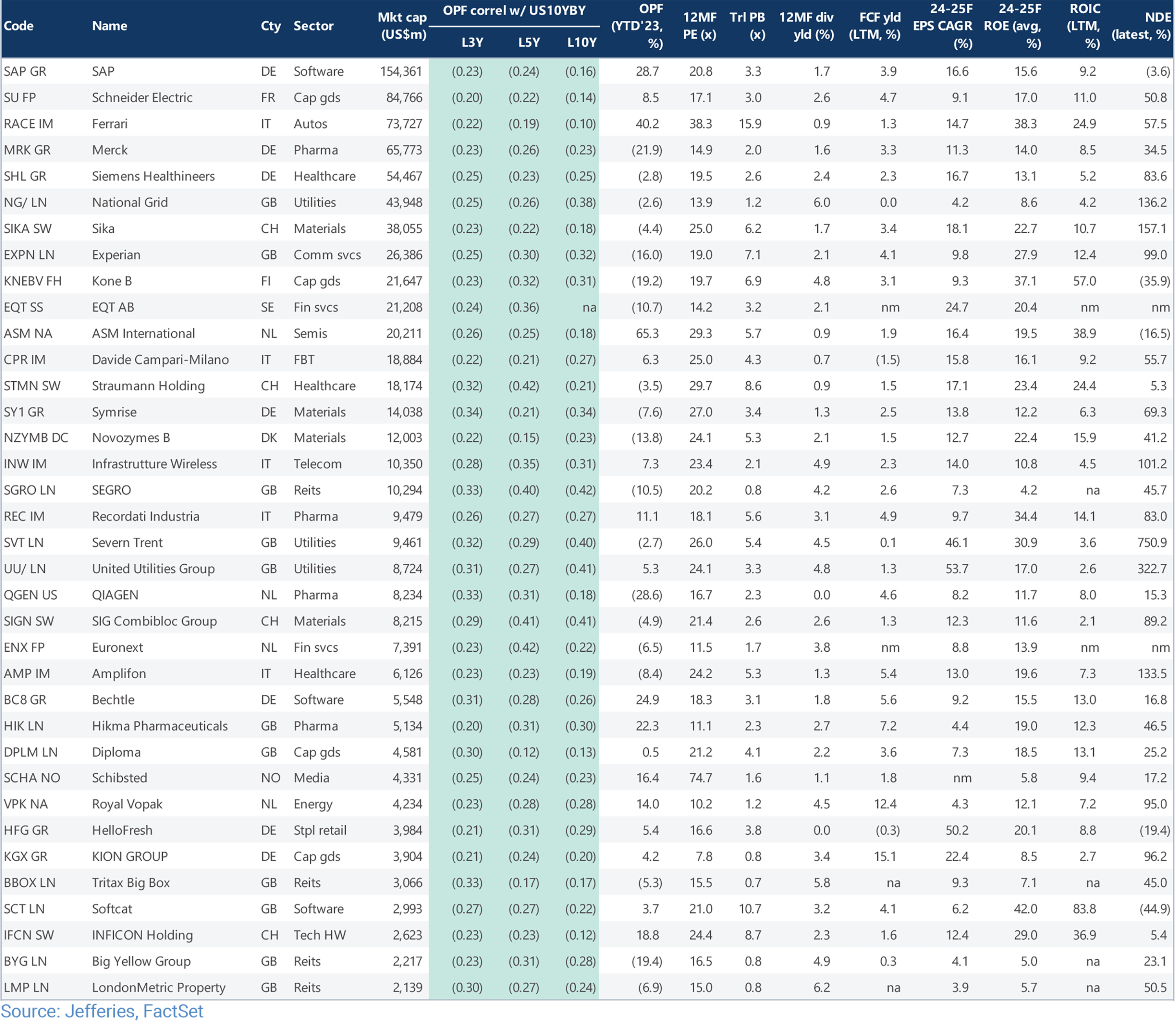

Angesichts dieser Annahme hat der US-Finanzdienstleister in der zitierten Studie nach Aktien von Unternehmen mit einer starken negativen Korrelation zu den nominalen zehnjährigen US-Anleiherenditen gesucht, insbesondere in den letzten drei Jahren.

Die dabei angewandten Screening-Kriterien lauten wie folgt:

- Universum: Unternehmen aus dem MSCI Emtwickelte Märte Europa-Index mit einer Marktkapitalisierung von mehr als 2 Mrd. Dollar

- Starke jüngste negative Korrelation zu US-Anleiherenditen <-0,2): Basierend auf der wöchentlichen Dreijahresveränderung der Rendite von zehnjährigen US-Anleihen in Prozentpunkten und der monatlichen Outperformance von Aktien gegenüber dem MSCI Europe

- Negative langfristige Korrelation (<-0,1): Monatliche Korrelation für fünf und zehn Jahre

Unternehmen des MSCI DM Europe Index mit negativer Korrelation zu den Veränderungen der Rendite zehnjähriger US-Anleihen (sortiert nach Marktkapitalisierung)

Gratis Musterexemplar!

Bestellen Sie jetzt Ihr Musterexemplar - kostenlos und unverbindlich.